نحوه انجام معاملات آتی در HTX

در این راهنمای جامع، شما را با اصول معاملات آتی در HTX آشنا میکنیم که مفاهیم کلیدی، اصطلاحات ضروری و دستورالعملهای گام به گام را پوشش میدهد تا به معاملهگران مبتدی و با تجربه کمک کند تا در این بازار هیجانانگیز حرکت کنند.

قراردادهای آتی دائمی چیست؟

قرارداد آتی یک توافق قانونی الزام آور بین دو طرف برای خرید یا فروش دارایی در قیمت و تاریخ از پیش تعیین شده در آینده است. این دارایی ها می توانند از کالاهایی مانند طلا یا نفت گرفته تا ابزارهای مالی مانند ارزهای دیجیتال یا سهام متفاوت باشند. این نوع قرارداد به عنوان یک ابزار همه کاره هم برای پوشش در برابر ضررهای احتمالی و هم برای تضمین سود عمل می کند.

قراردادهای آتی دائمی، زیرشاخههای مشتقه، معاملهگران را قادر میسازد تا در مورد قیمت آتی یک دارایی اساسی بدون داشتن مالکیت واقعی، حدس و گمان کنند. برخلاف قراردادهای آتی معمولی با تاریخ انقضای مشخص، قراردادهای آتی دائمی منقضی نمی شوند. معاملهگران میتوانند موقعیتهای خود را تا زمانی که میخواهند حفظ کنند و به آنها اجازه میدهد از روندهای بلندمدت بازار سرمایهگذاری کنند و به طور بالقوه سودهای قابلتوجهی کسب کنند. علاوه بر این، قراردادهای آتی دائمی اغلب دارای عناصر منحصر به فردی مانند نرخ های تامین مالی هستند که به همسویی قیمت آنها با دارایی اساسی کمک می کند.

یکی از جنبه های متمایز قراردادهای آتی دائمی، عدم وجود دوره های تسویه حساب است. معامله گران می توانند یک موقعیت را تا زمانی که حاشیه کافی داشته باشند، باز نگه دارند، بدون اینکه به هیچ زمان انقضای قرارداد محدود شوند. به عنوان مثال، اگر یک قرارداد دائمی BTC/USDT را با قیمت 60000 دلار خریداری کنید، هیچ تعهدی برای بستن معامله در یک تاریخ خاص وجود ندارد. شما انعطاف پذیری دارید تا سود خود را تضمین کنید یا به صلاحدید خود زیان را کاهش دهید. شایان ذکر است که تجارت آتی دائمی در ایالات متحده مجاز نیست، اگرچه بخش قابل توجهی از تجارت جهانی ارزهای دیجیتال را تشکیل می دهد.

در حالی که قراردادهای آتی دائمی ابزار ارزشمندی برای قرار گرفتن در معرض بازارهای ارزهای رمزپایه ارائه میکنند، لازم است خطرات مرتبط با آن را بشناسید و هنگام انجام چنین فعالیتهای معاملاتی احتیاط کنید.

توضیح اصطلاحات در صفحه معاملات آتی در HTX

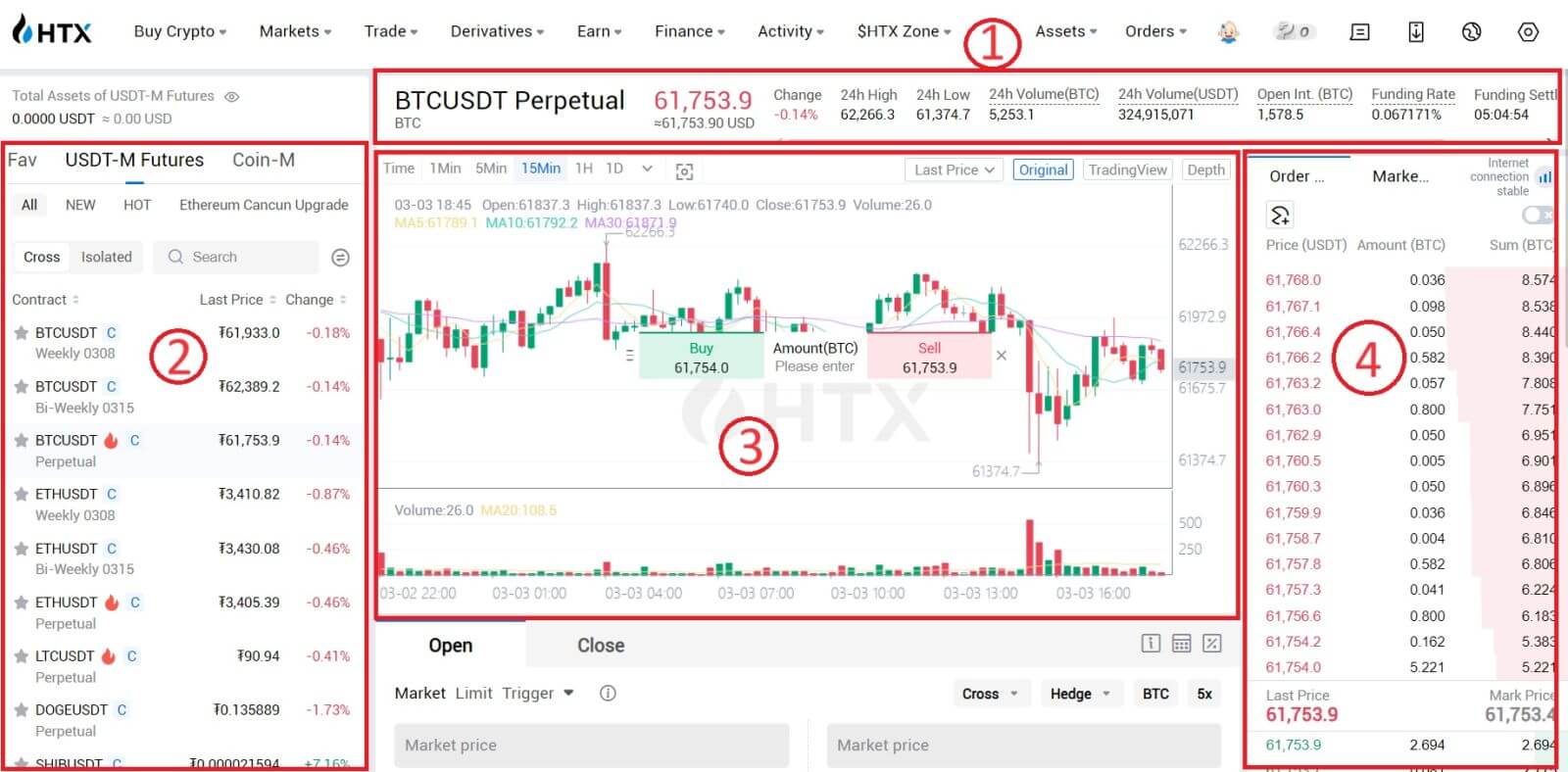

برای مبتدیان، معاملات آتی می تواند پیچیده تر از معاملات نقطه ای باشد، زیرا شامل تعداد بیشتری از شرایط حرفه ای است. برای کمک به کاربران جدید برای درک و تسلط مؤثر بر معاملات آتی، این مقاله قصد دارد معانی این اصطلاحات را همانطور که در صفحه معاملات آتی HTX نشان داده میشود، توضیح دهد.

این اصطلاحات را به ترتیب ظاهر از چپ به راست معرفی می کنیم.

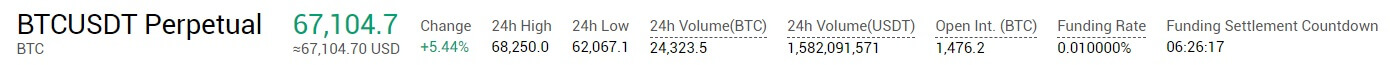

1. منوی پیمایش بالا: در این بخش ناوبری، می توانید به عملکردهای مختلف از جمله محصولات آتی، نمای معاملات، بازارها، اطلاعات، معاملات کپی، سایر عملکردهای اصلی (مانند معاملات نقطه ای)، مدیریت معاملات، حساب ها، اعلان های پیام ها دسترسی سریع داشته باشید. ، تنظیمات تجارت، راهنمای دانلود APP و تنظیمات زبان/ارز.

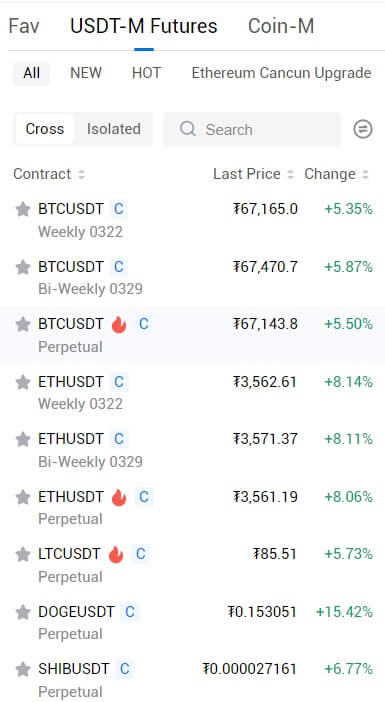

2. بازار آتی: در اینجا، می توانید مستقیماً قراردادی را که می خواهید معامله کنید در لیست جستجو کنید. علاوه بر این، میتوانید طرحبندی صفحه معاملاتی خود را سفارشی کنید. با جابجایی به نسخه قدیمی طرح، می توانید موجودی دارایی خود را در گوشه سمت چپ بالا مشاهده کنید.

3. بخش نمودار : نمودار اصلی بیشتر برای مبتدیان مناسب است، در حالی که نمودار TradingView برای معامله گران حرفه ای مناسب است. نمودار TradingView امکان سفارشیسازی شاخصها را فراهم میکند و از تمام صفحه برای نشان دادن واضحتر حرکات قیمت پشتیبانی میکند.

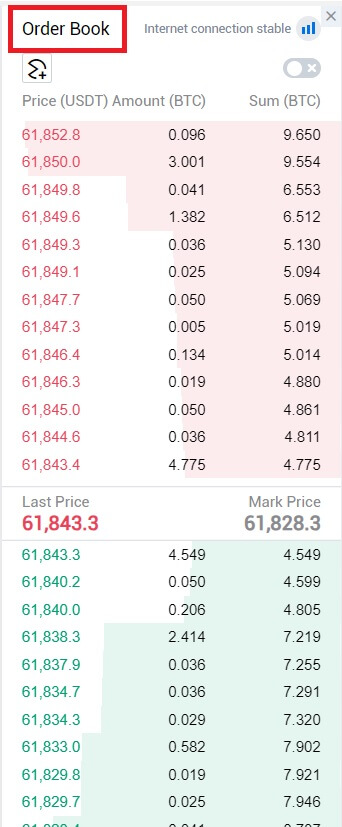

4. کتاب سفارش: پنجره ای برای مشاهده روندهای بازار در طول فرآیند معاملات. در قسمت دفتر سفارش، می توانید هر معامله، نسبت خریداران و فروشندگان و موارد دیگر را مشاهده کنید.

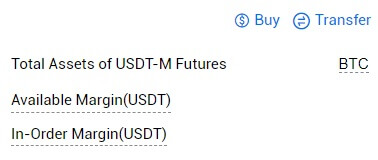

5. بخش دارایی: در اینجا می توانید یک نمای کلی از جزئیات دارایی خود داشته باشید.

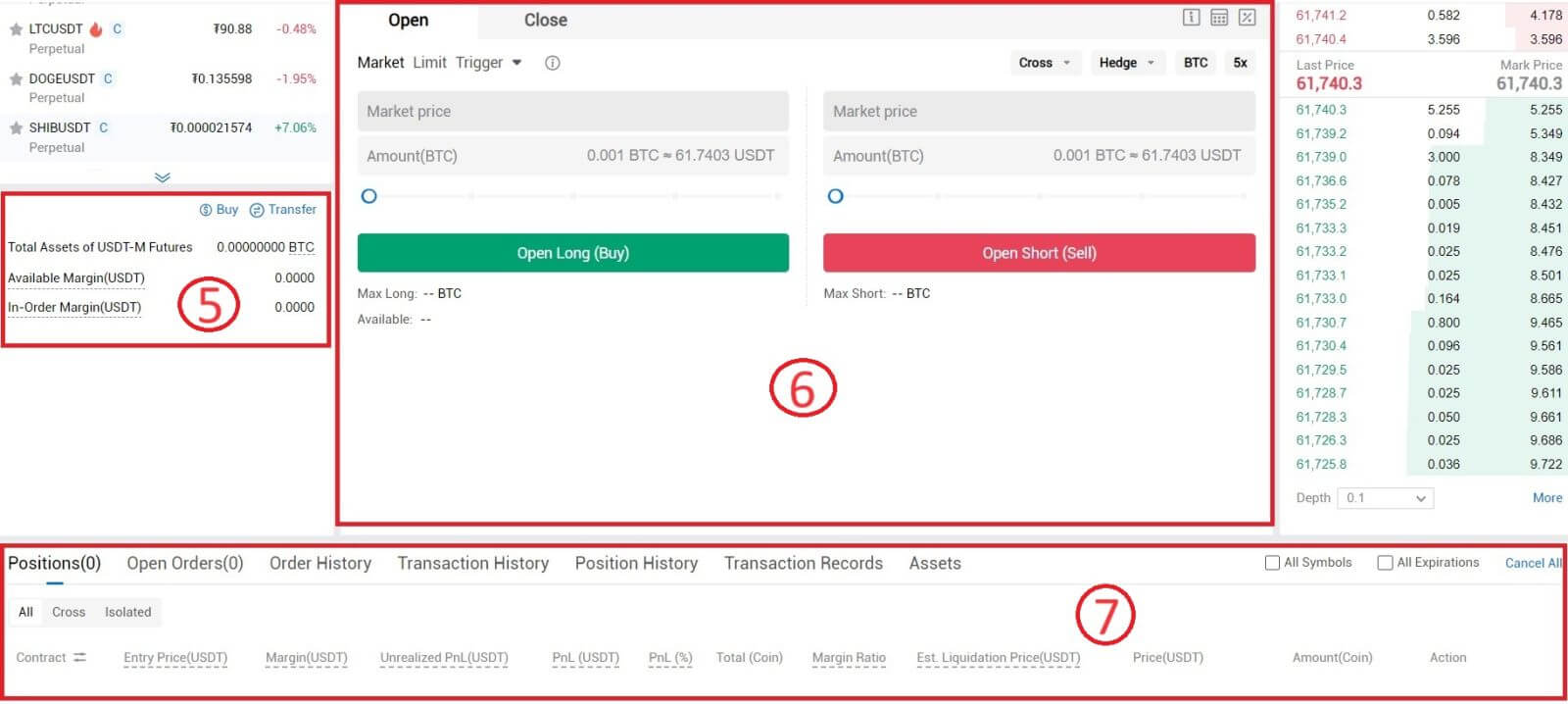

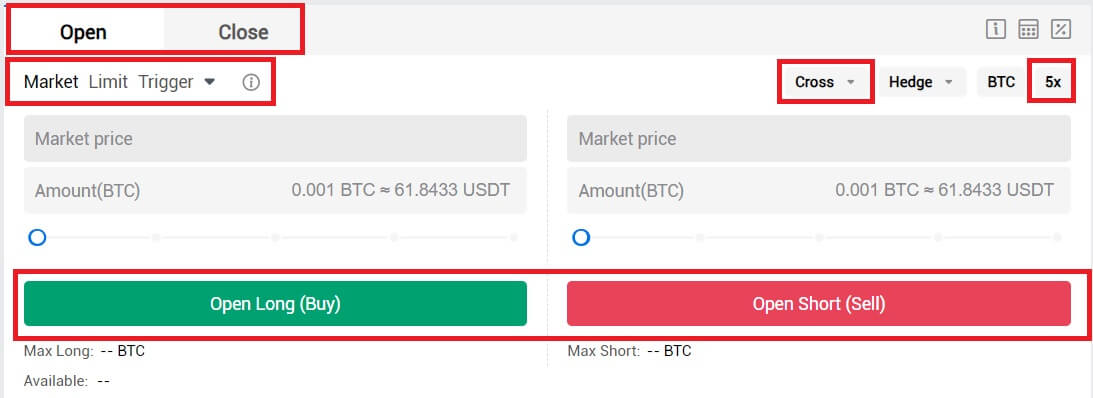

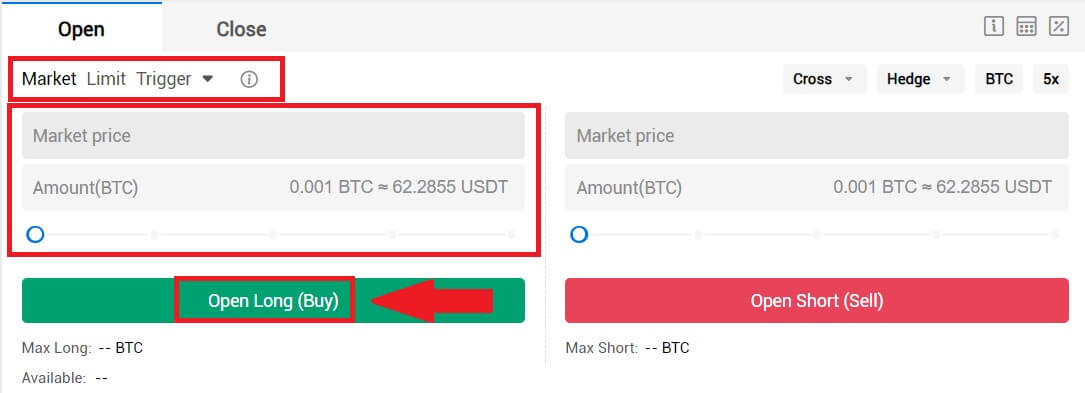

6. Order Sector : در اینجا می توانید پارامترهای مختلف سفارش شامل قیمت، مقدار، واحد معاملاتی، اهرم و غیره را پس از انتخاب قراردادی که می خواهید معامله کنید، تنظیم کنید. هنگامی که با تنظیمات پارامتر سفارش خود راحت شدید، روی دکمه "Open Long/Short" کلیک کنید تا سفارش خود را به بازار ارسال کنید.

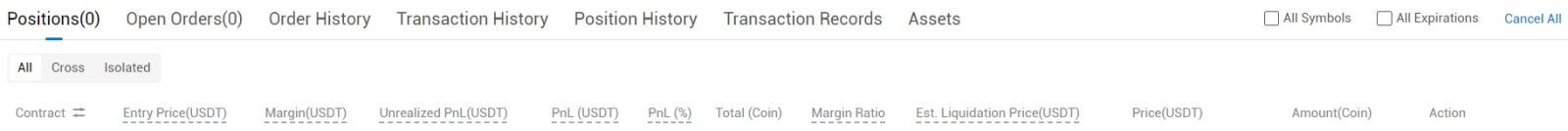

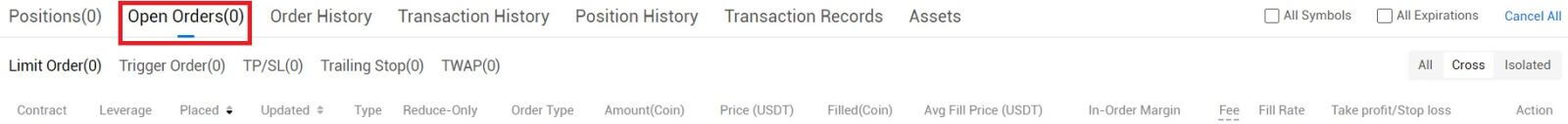

7. بخش موقعیت: پس از ثبت سفارش ها، می توانید وضعیت دقیق تراکنش را در تب های مختلف سفارشات باز، تاریخچه سفارش، تاریخچه موقعیت، دارایی ها و غیره بررسی کنید.

نحوه معامله قراردادهای آتی دائمی USDT-M در HTX (وب سایت)

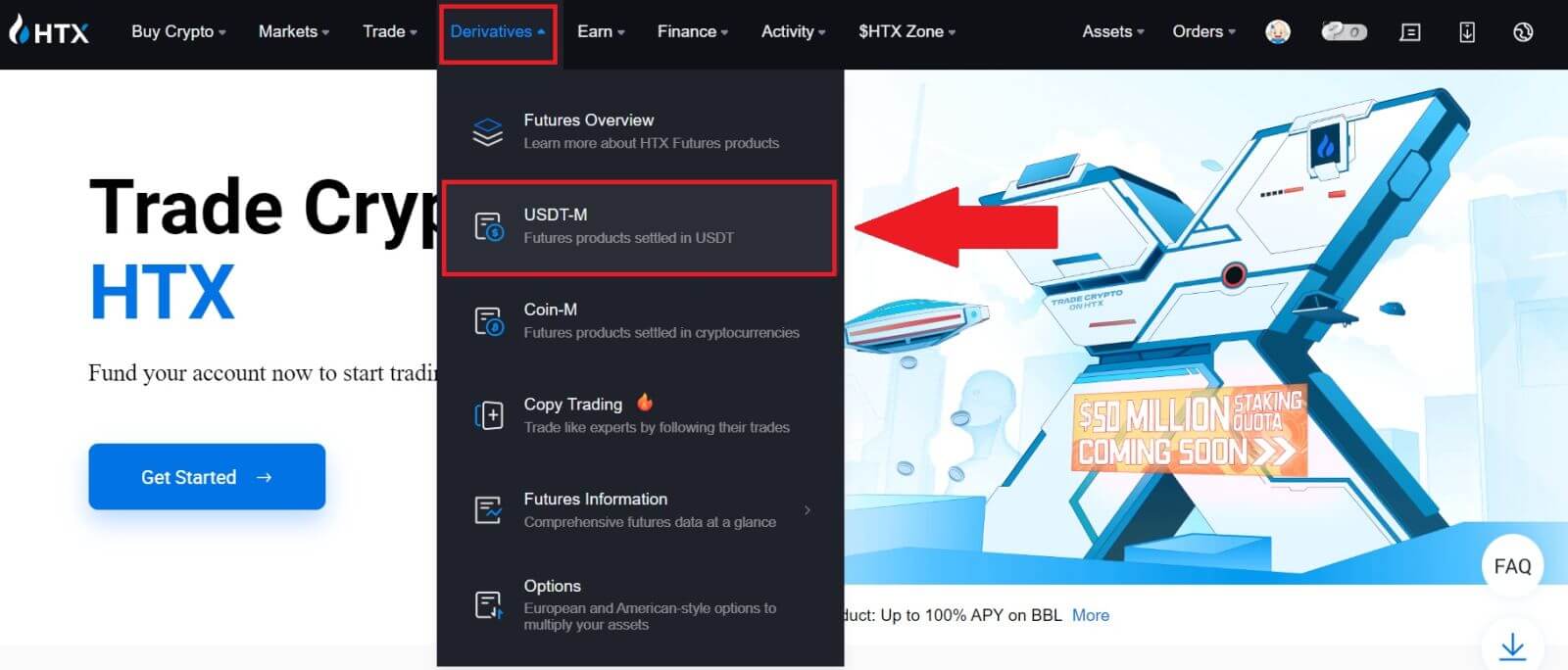

1. به وب سایت HTX بروید ، روی [Derivatives] کلیک کنید و [USDT-M] را انتخاب کنید .

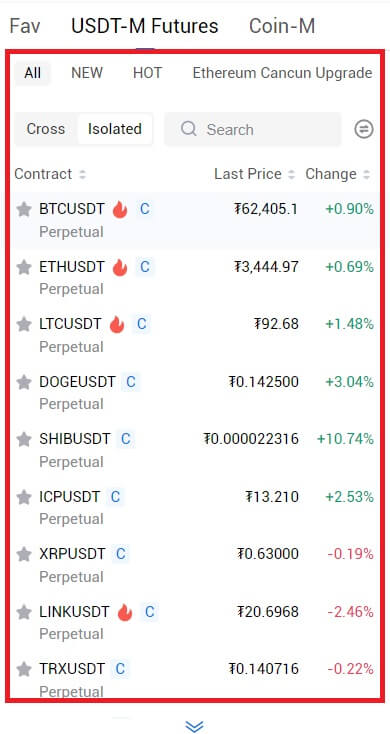

را انتخاب کنید . 2. در سمت چپ، BTC/USDT را به عنوان نمونه از لیست معاملات آتی انتخاب کنید.

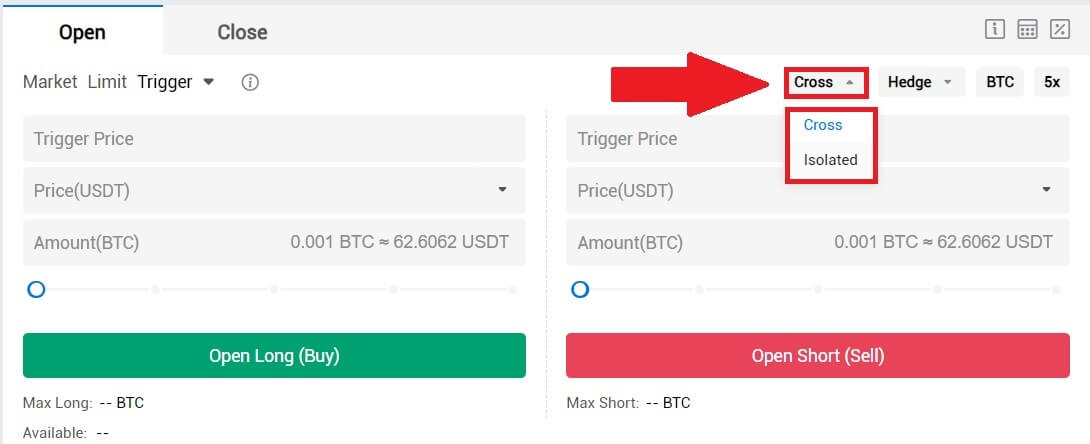

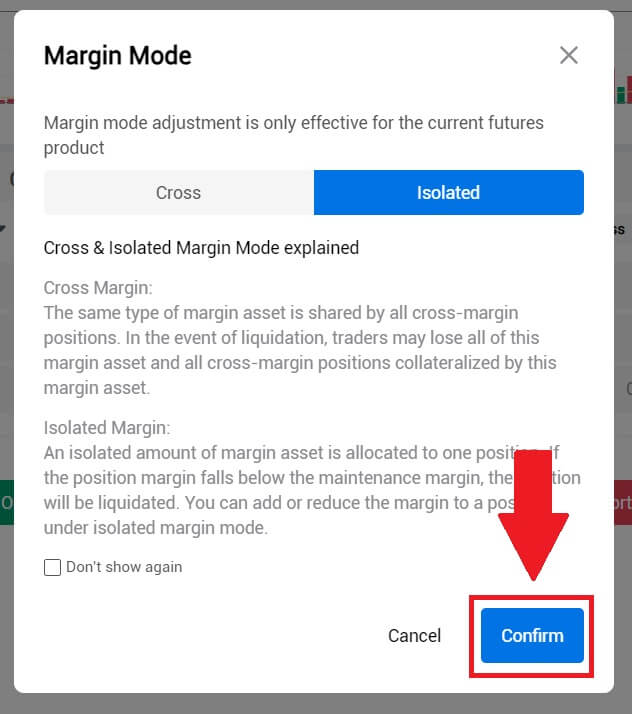

3. روی قسمت زیر کلیک کنید. در اینجا، می توانید روی Isolated یا Cross کلیک کنید تا [حالت حاشیه] خود را انتخاب کنید. پس از آن، روی [Confirm] کلیک کنید تا تغییر خود ذخیره شود.

این پلتفرم از معامله گرانی با ترجیحات حاشیه متفاوت با ارائه حالت های حاشیه مختلف پشتیبانی می کند.

- حاشیه متقاطع: همه موقعیتهای متقاطع تحت دارایی حاشیه یکسان، داراییهای متقاطع مارجین مشابهی دارند. در صورت انحلال، موجودی حاشیه کامل دارایی شما به همراه هر موقعیت باز باقی مانده در زیر دارایی ممکن است از بین برود.

- حاشیه ایزوله: با محدود کردن میزان حاشیه تخصیص یافته به هر موقعیت، ریسک خود را در موقعیت های فردی مدیریت کنید. اگر نسبت حاشیه یک موقعیت به 100٪ برسد، موقعیت منحل می شود. حاشیه را می توان با استفاده از این حالت به موقعیت ها اضافه یا حذف کرد.

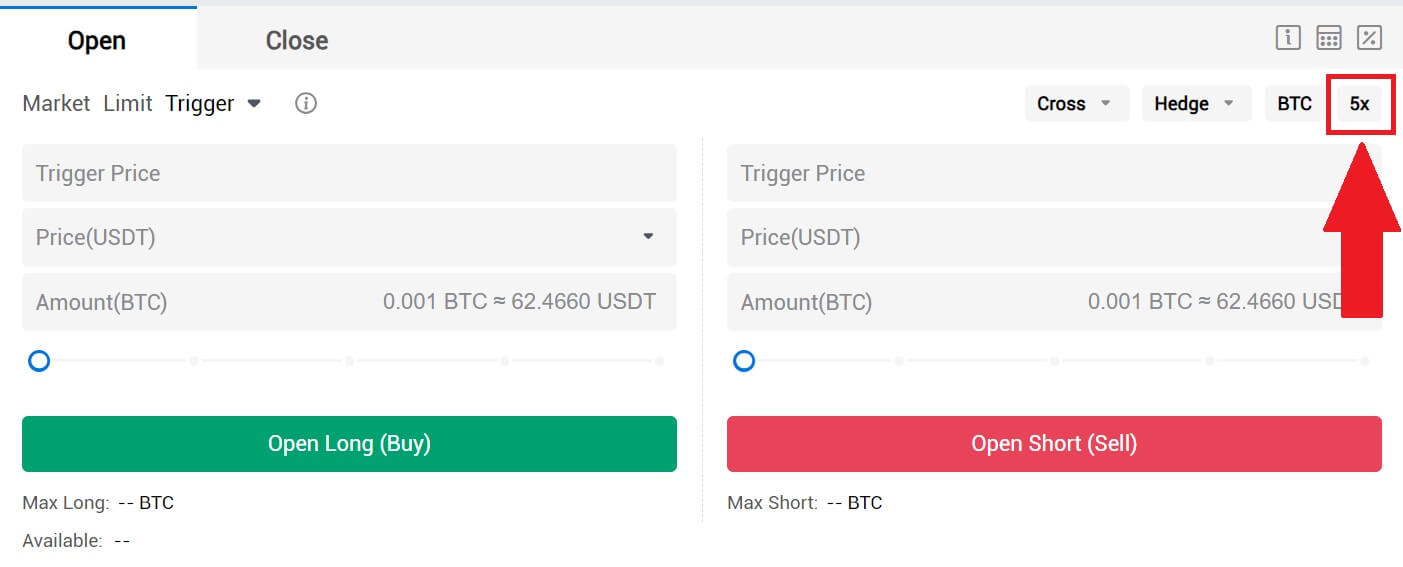

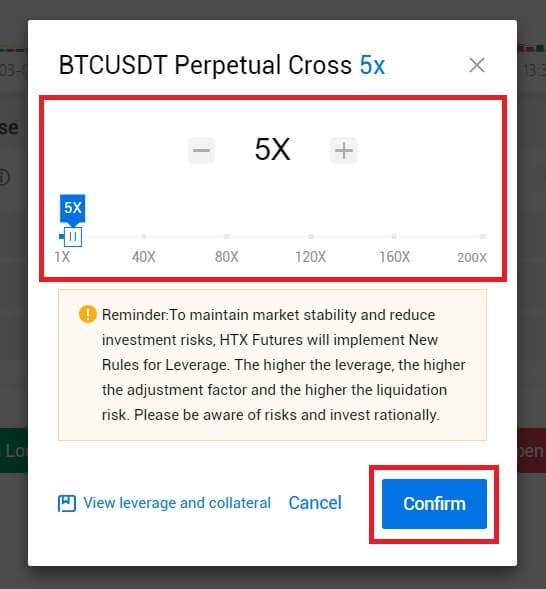

4. روی قسمت زیر کلیک کنید، در اینجا می توانید با کلیک بر روی عدد، ضریب اهرم را تنظیم کنید.

پس از آن، روی [Confirm] کلیک کنید تا تغییر خود ذخیره شود.

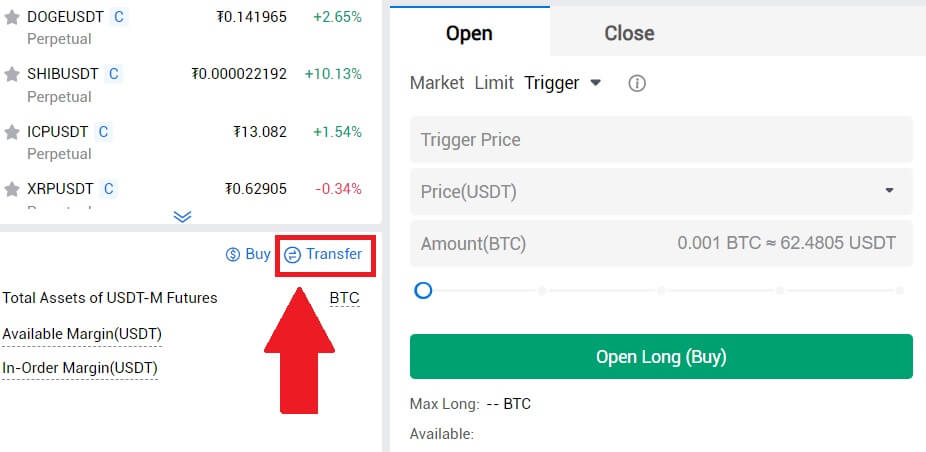

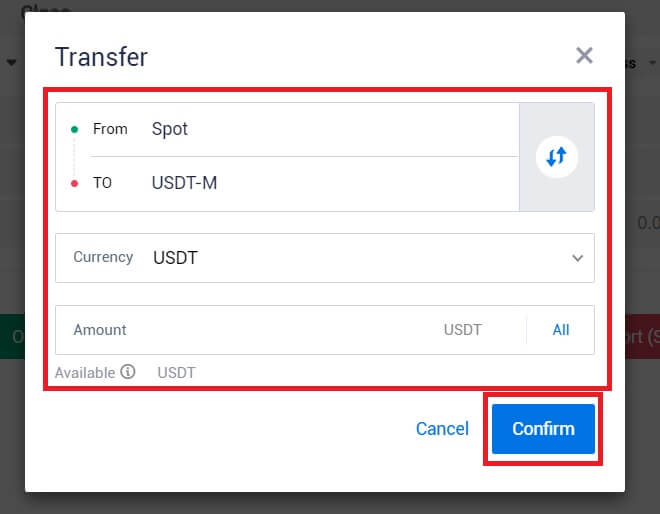

5. برای شروع انتقال وجه از حساب لحظه ای به حساب آتی، روی [انتقال] واقع در سمت چپ منطقه معاملاتی کلیک کنید تا به منوی انتقال دسترسی پیدا کنید.

پس از ورود به منوی انتقال، مبلغ مورد نظر خود را برای انتقال وارد کنید و بر روی [تأیید] کلیک کنید.

6. برای باز کردن یک موقعیت، کاربران سه گزینه دارند: Limit Order، Market Order و Trigger Order. این مراحل را دنبال کنید:

سفارش محدود:

- قیمت خرید یا فروش دلخواه خود را تعیین کنید.

- سفارش تنها زمانی اجرا می شود که قیمت بازار به سطح مشخص شده برسد.

- اگر قیمت بازار به قیمت تعیین شده نرسد، سفارش حد در دفتر سفارش باقی می ماند و در انتظار اجراست.

- این گزینه شامل یک معامله بدون تعیین قیمت خرید یا فروش است.

- این سیستم معامله را بر اساس آخرین قیمت بازار هنگام ثبت سفارش انجام می دهد.

- کاربران فقط باید مبلغ سفارش مورد نظر را وارد کنند.

ترتیب ماشه:

- قیمت ماشه، قیمت سفارش و مقدار سفارش را تنظیم کنید.

- این سفارش فقط به عنوان یک سفارش محدود با قیمت و مقدار از پیش تعیین شده زمانی انجام می شود که آخرین قیمت بازار به قیمت ماشه برسد.

- این نوع سفارش به کاربران کنترل بیشتری بر معاملات خود می دهد و به خودکارسازی فرآیند بر اساس شرایط بازار کمک می کند.

7. پس از ثبت سفارش، آن را در قسمت [Open Orders] در پایین صفحه مشاهده کنید. میتوانید سفارشها را قبل از تکمیل شدن لغو کنید.

7. پس از ثبت سفارش، آن را در قسمت [Open Orders] در پایین صفحه مشاهده کنید. میتوانید سفارشها را قبل از تکمیل شدن لغو کنید.

نحوه معامله قراردادهای آتی دائمی USDT-M در HTX (برنامه)

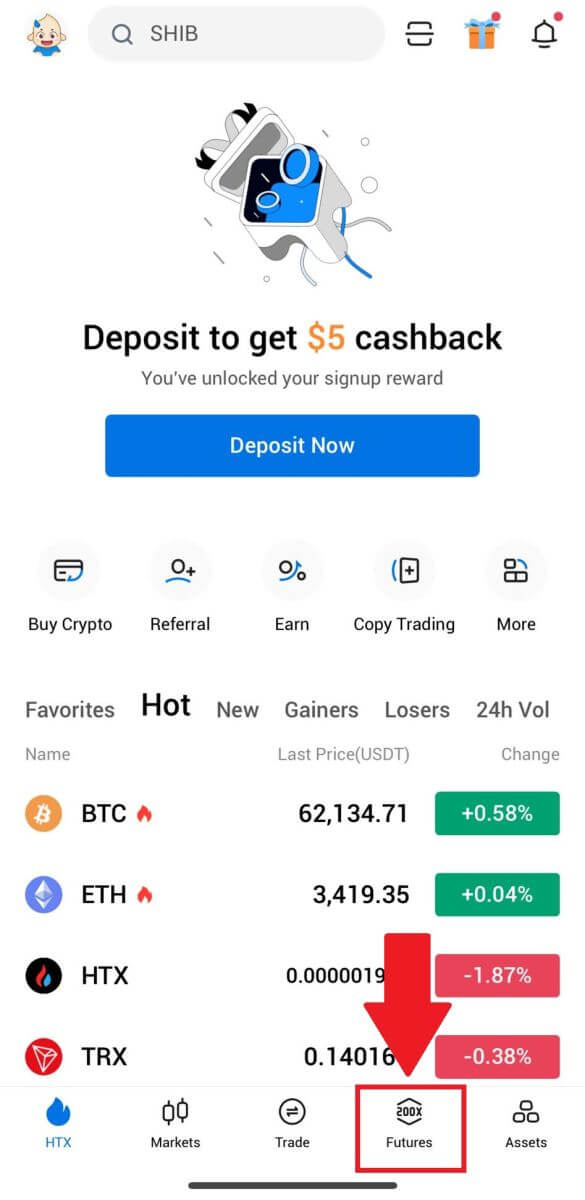

1. برنامه HTX خود را باز کنید، در صفحه اول، روی [Futures] ضربه بزنید.

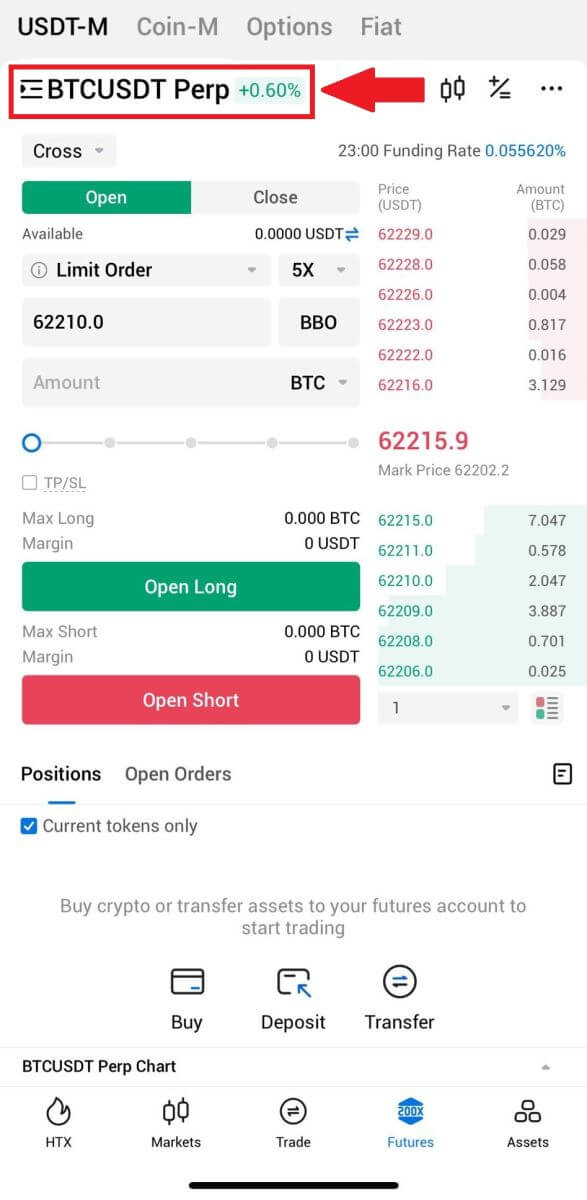

2. برای جابهجایی بین جفتهای معاملاتی مختلف، روی [BTCUSDT Perp] واقع در بالا سمت چپ ضربه بزنید. سپس می توانید از نوار جستجو برای یک جفت خاص استفاده کنید یا مستقیماً از بین گزینه های فهرست شده انتخاب کنید تا آتی مورد نظر را برای معامله پیدا کنید.

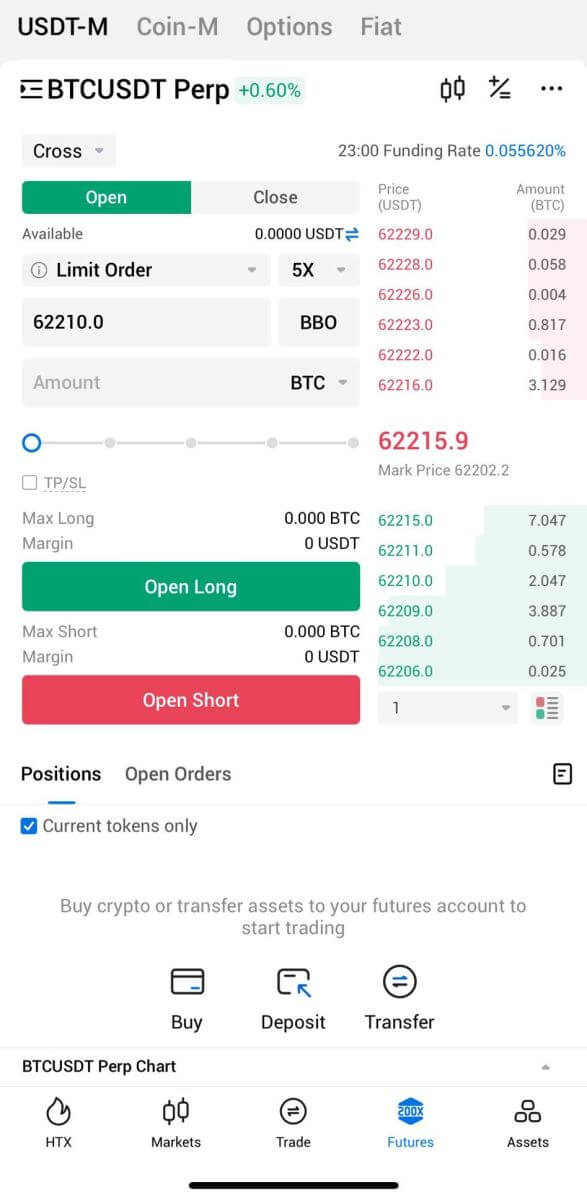

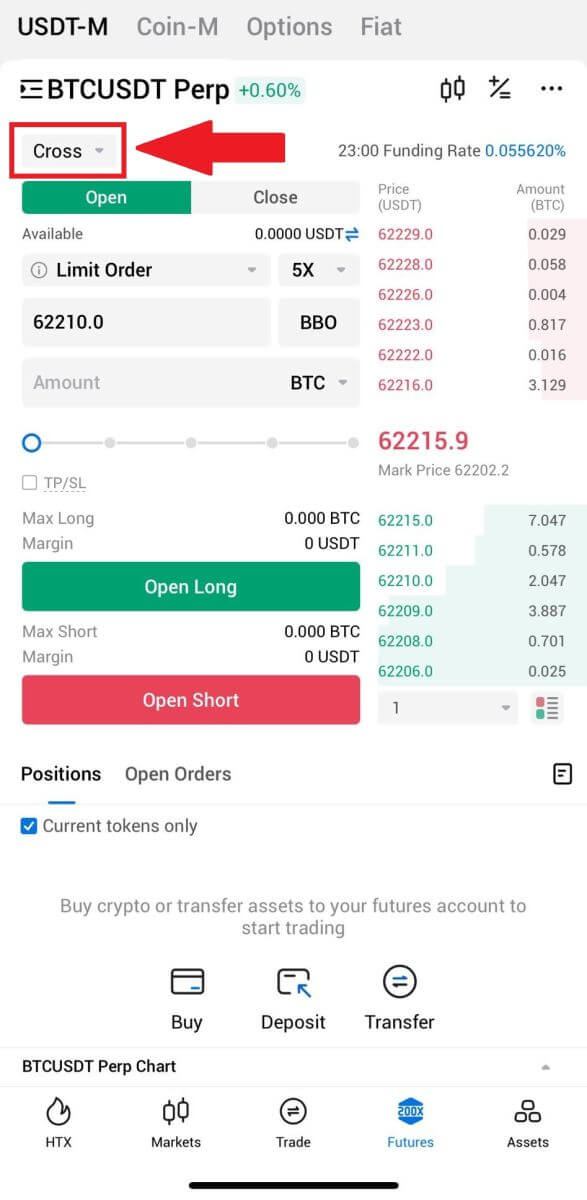

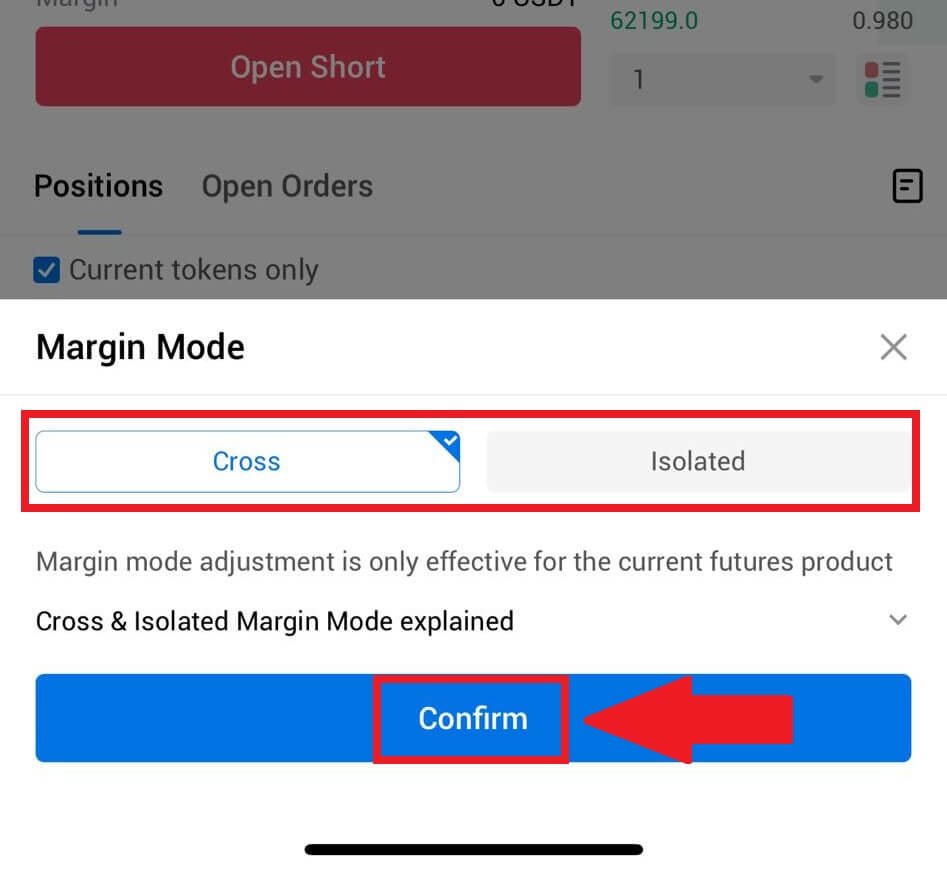

3. روی قسمت زیر کلیک کنید. در اینجا، می توانید روی Isolated یا Cross کلیک کنید تا [حالت حاشیه] خود را انتخاب کنید. پس از آن، روی [Confirm] کلیک کنید تا تغییر خود ذخیره شود.

این پلتفرم از معامله گرانی با ترجیحات حاشیه متفاوت با ارائه حالت های حاشیه مختلف پشتیبانی می کند.

- حاشیه متقاطع: همه موقعیتهای متقاطع تحت دارایی حاشیه یکسان، داراییهای متقاطع مارجین مشابهی دارند. در صورت انحلال، موجودی حاشیه کامل دارایی شما به همراه هر موقعیت باز باقی مانده در زیر دارایی ممکن است از بین برود.

- حاشیه ایزوله: با محدود کردن میزان حاشیه تخصیص یافته به هر موقعیت، ریسک خود را در موقعیت های فردی مدیریت کنید. اگر نسبت حاشیه یک موقعیت به 100٪ برسد، موقعیت منحل می شود. حاشیه را می توان با استفاده از این حالت به موقعیت ها اضافه یا حذف کرد.

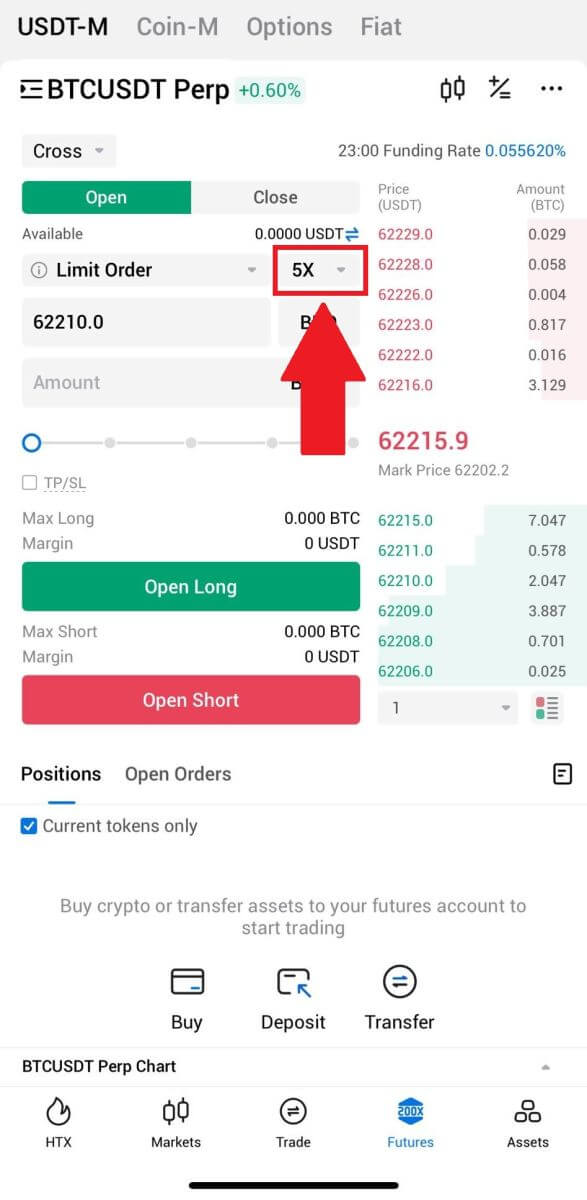

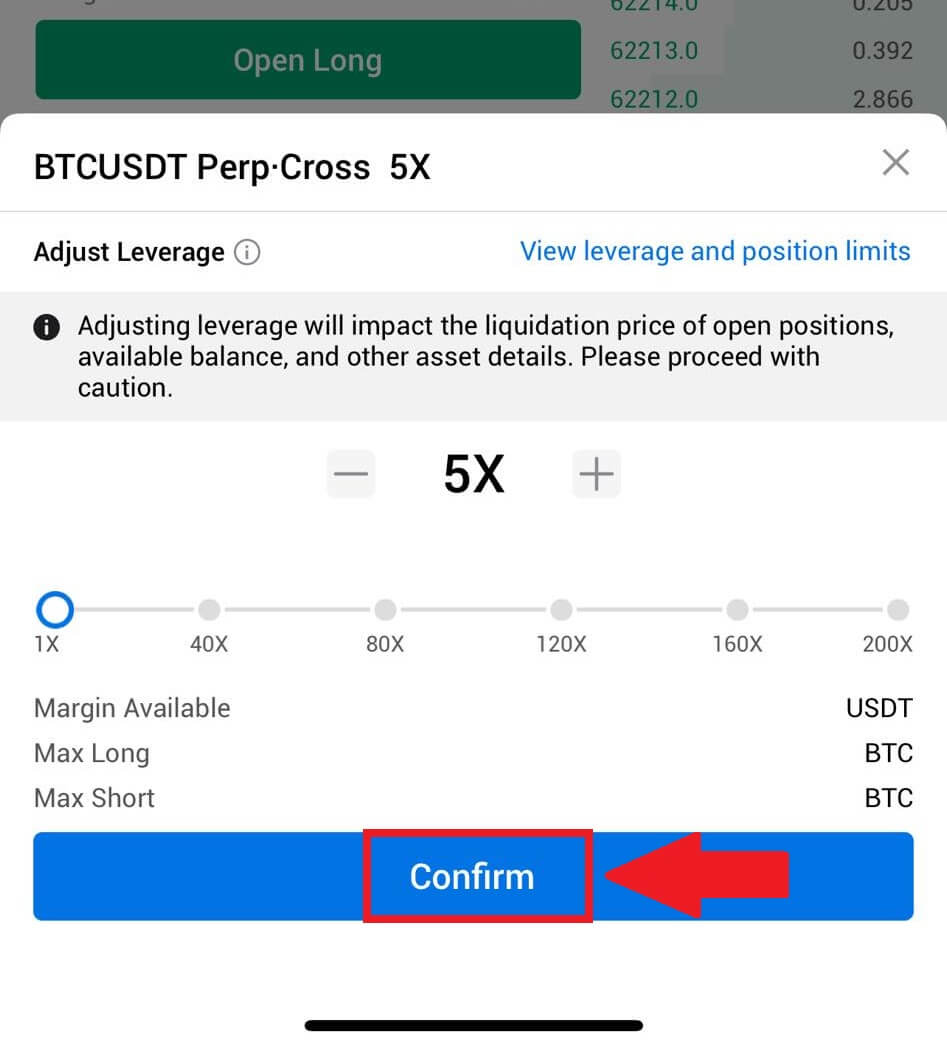

4. روی قسمت زیر کلیک کنید، در اینجا می توانید با کلیک بر روی عدد، ضریب اهرم را تنظیم کنید.

پس از آن، روی [Confirm] کلیک کنید تا تغییر خود ذخیره شود.

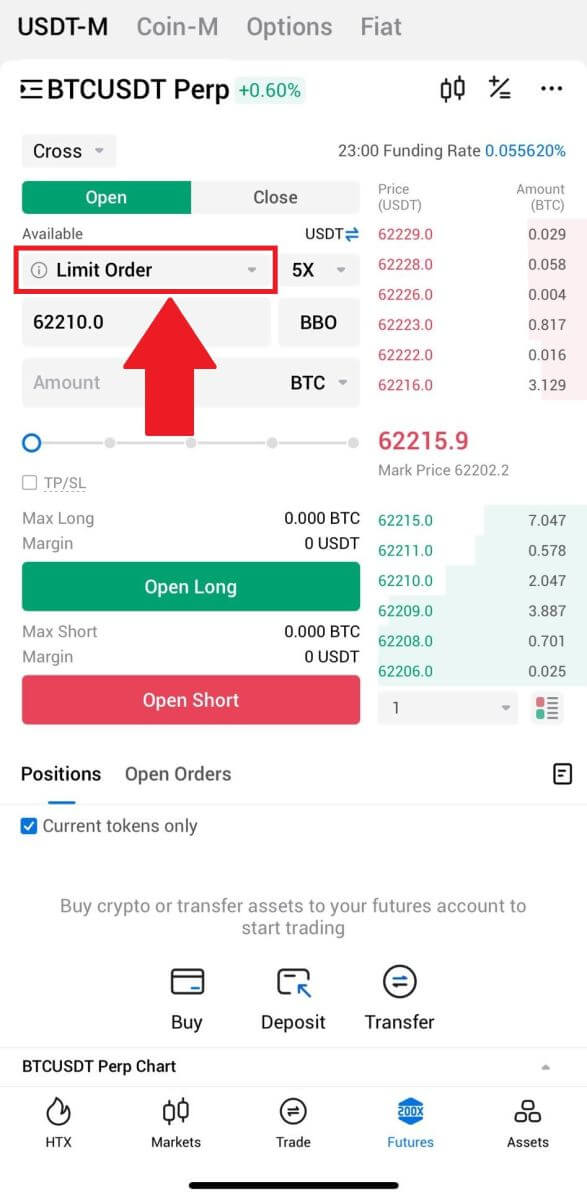

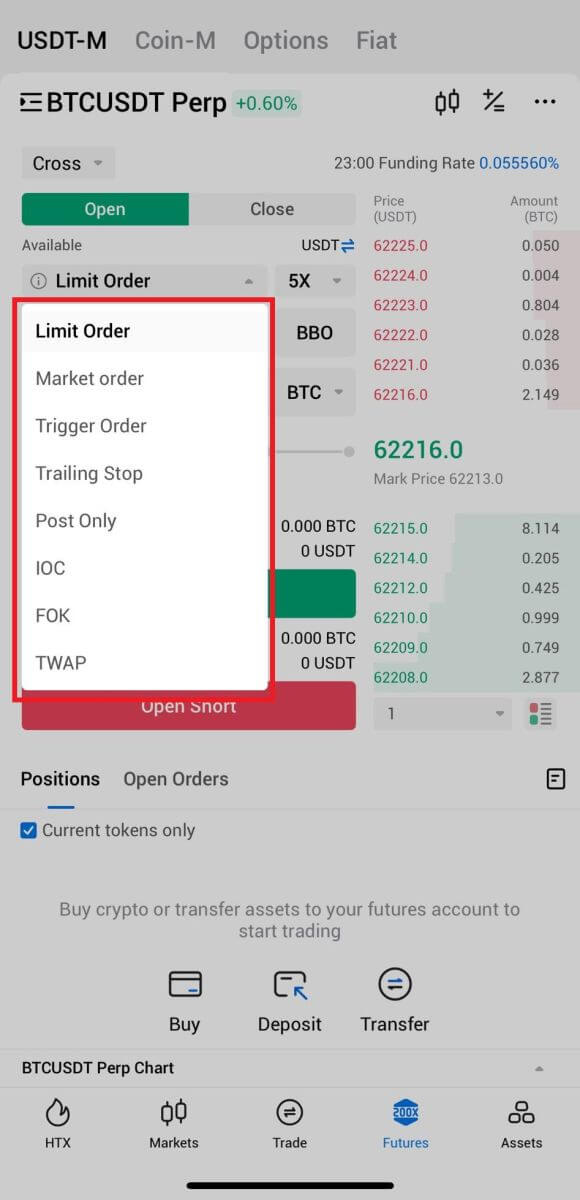

5. نوع سفارش خود را با ضربه زدن روی موارد زیر انتخاب کنید.

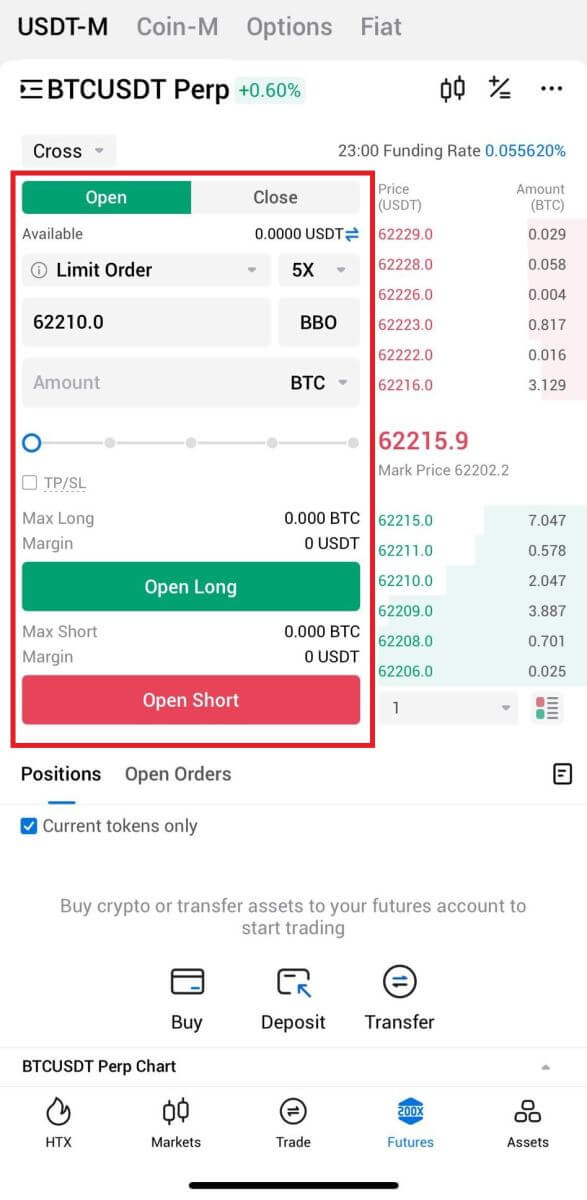

6. در سمت چپ صفحه، سفارش خود را ثبت کنید. برای سفارش محدود، قیمت و مقدار را وارد کنید. برای سفارش بازار، فقط مقدار را وارد کنید. برای شروع موقعیت طولانی، روی [Open Long] یا برای موقعیت کوتاه [Open Short]

ضربه بزنید.

7. پس از ثبت سفارش، اگر بلافاصله تکمیل نشود، در [Open Orders] ظاهر می شود.

حالت های معاملات آینده HTX

حالت موقعیت

(1) حالت پرچین

- در حالت پرچین، کاربران باید به صراحت نشان دهند که آیا قصد دارند موقعیتی را هنگام ثبت سفارش باز کنند یا ببندند. این حالت به کاربران اجازه می دهد تا موقعیت های خود را در هر دو جهت بلند و کوتاه در یک قرارداد آتی به طور همزمان حفظ کنند. اهرمها برای پوزیشنهای لانگ و شورت مستقل از یکدیگر هستند.

-

همه موقعیتهای خرید تجمیع میشوند و همه موقعیتهای فروش در هر قرارداد آتی ترکیب میشوند. هنگام حفظ موقعیت ها در هر دو جهت بلند و کوتاه، موقعیت ها باید حاشیه مربوطه را بر اساس سطح محدودیت ریسک مشخص شده تخصیص دهند.

به عنوان مثال، در معاملات آتی BTCUSDT، کاربران انعطاف پذیری برای باز کردن موقعیت خرید با 200 برابر اهرم و موقعیت کوتاه با 200 برابر اهرم به طور همزمان دارند.

(2) حالت یک طرفه

-

در حالت یک طرفه، کاربران مجبور نیستند هنگام ثبت سفارش، موقعیتی را باز کنند یا ببندند. در عوض، آنها فقط باید مشخص کنند که در حال خرید یا فروش هستند. علاوه بر این، کاربران فقط می توانند در هر زمان معین موقعیت ها را در یک جهت واحد در هر قرارداد آتی حفظ کنند. اگر یک موقعیت خرید داشته باشید، یک سفارش فروش پس از پر شدن به طور خودکار بسته می شود. برعکس، اگر تعداد سفارشهای فروش پر شده از تعداد موقعیتهای خرید بیشتر شود، یک موقعیت کوتاه در جهت مخالف آغاز میشود.

حالت های حاشیه

(1) حالت حاشیه ایزوله

- در حالت حاشیه ایزوله، از دست دادن بالقوه یک موقعیت به حاشیه اولیه و هر حاشیه موقعیت اضافی که به طور خاص برای آن موقعیت ایزوله استفاده می شود، محدود می شود. در صورت انحلال، کاربر فقط متحمل ضررهایی معادل حاشیه مربوط به موقعیت ایزوله می شود. موجودی موجود حساب دست نخورده باقی می ماند و به عنوان حاشیه اضافی استفاده نمی شود. جداسازی مارجین مورد استفاده در یک موقعیت به کاربران این امکان را میدهد که ضرر را به مقدار حاشیه اولیه محدود کنند، که در مواردی که استراتژی معاملاتی سوداگرانه کوتاهمدت به نتیجه نرسد، میتواند سودمند باشد.

کاربران می توانند به صورت دستی حاشیه اضافی را به موقعیت های مجزا تزریق کنند تا قیمت انحلال را بهینه کنند.

(2) حالت متقاطع

-

حالت مارجین متقاطع شامل استفاده از کل موجودی موجود حساب به عنوان مارجین برای ایمن کردن همه موقعیتهای متقاطع و جلوگیری از انحلال است. در این حالت حاشیه، اگر ارزش خالص دارایی از برآورده کردن نیاز حاشیه نگهداری کوتاهتر باشد، انحلال آغاز خواهد شد. اگر یک موقعیت متقاطع تحت انحلال قرار گیرد، کاربر تمام دارایی های حساب را به جز مارجین مرتبط با سایر موقعیت های مجزا از دست می دهد.

اصلاح اهرم

- حالت پرچین به کاربران اجازه می دهد تا از ضرب کننده های اهرمی مختلف برای موقعیت ها در جهت های بلند و کوتاه استفاده کنند.

- ضریب اهرمی را می توان در محدوده مجاز ضریب اهرم آتی تنظیم کرد.

- حالت پرچین همچنین امکان تغییر حالتهای حاشیه، مانند انتقال از حالت ایزوله به حالت حاشیهای را میدهد.

توجه : اگر یک کاربر موقعیتی در حالت حاشیه متقاطع داشته باشد، نمی توان آن را به حالت حاشیه جدا شده تغییر داد.

سوالات متداول (سؤالات متداول)

قراردادهای آتی دائمی چگونه کار می کنند؟

بیایید یک مثال فرضی بیاوریم تا بفهمیم آینده های دائمی چگونه کار می کنند. فرض کنید یک معامله گر مقداری BTC دارد. هنگام خرید قرارداد، یا میخواهند این مبلغ مطابق با قیمت BTC/USDT افزایش یابد یا هنگام فروش قرارداد در جهت مخالف حرکت کنند. با توجه به اینکه ارزش هر قرارداد 1 دلار است، اگر آنها یک قرارداد را به قیمت 50.50 دلار خریداری کنند، باید 1 دلار به صورت BTC بپردازند. در عوض، اگر قرارداد را بفروشند، یک دلار بیت کوین به قیمتی که آن را فروخته اند دریافت می کنند (اگر آنها قبل از خرید بفروشند همچنان اعمال می شود).

مهم است که توجه داشته باشید که معامله گر در حال خرید قرارداد است، نه بیت کوین یا دلار. بنابراین، چرا باید معاملات آتی دائمی کریپتوها را انجام دهید؟ و چگونه می توان مطمئن بود که قیمت قرارداد از قیمت BTC/USDT تبعیت می کند؟

پاسخ از طریق مکانیسم تامین مالی است. زمانی که قیمت قرارداد کمتر از قیمت BTC باشد، به کاربرانی که موقعیتهای طولانی دارند، نرخ سرمایه (که توسط کاربران دارای موقعیتهای کوتاه جبران میشود) پرداخت میشود، که به آنها انگیزه خرید قرارداد میدهد و باعث میشود قیمت قرارداد افزایش یابد و با قیمت BTC تطبیق یابد. / USDT. به طور مشابه، کاربران با موقعیت های کوتاه می توانند قراردادهایی را برای بستن موقعیت های خود خریداری کنند، که احتمالاً باعث افزایش قیمت قرارداد برای مطابقت با قیمت BTC می شود.

در مقابل این وضعیت، زمانی که قیمت قرارداد بالاتر از قیمت BTC باشد، برعکس اتفاق میافتد - به عنوان مثال، کاربران با موقعیتهای خرید با موقعیتهای کوتاه به کاربران پرداخت میکنند و فروشندگان را تشویق به فروش قرارداد میکنند که قیمت آن را به قیمت نزدیکتر میکند. BTC تفاوت بین قیمت قرارداد و قیمت بیت کوین تعیین می کند که فرد چقدر نرخ سرمایه دریافت یا پرداخت می کند.

تفاوت بین قراردادهای آتی دائمی و معاملات مارجین چیست؟

قراردادهای آتی دائمی و معاملات مارجین هر دو راهی برای معامله گران برای افزایش قرار گرفتن در معرض بازارهای ارزهای دیجیتال است، اما تفاوت های کلیدی بین این دو وجود دارد.

- بازه زمانی : قراردادهای آتی دائمی تاریخ انقضا ندارند، در حالی که معاملات مارجین معمولاً در بازه زمانی کوتاه تری انجام می شود و معامله گران برای باز کردن موقعیت برای یک دوره زمانی خاص وجوه قرض می گیرند.

- تسویه : قراردادهای آتی دائمی بر اساس قیمت شاخص ارز رمزپایه پایه تسویه می شود، در حالی که معاملات حاشیه بر اساس قیمت ارز دیجیتال در زمان بسته شدن موقعیت تسویه می شود.

- اهرم : هم قراردادهای آتی دائمی و هم معاملات حاشیه ای به معامله گران این امکان را می دهد که از اهرم برای افزایش حضور خود در بازارها استفاده کنند. با این حال، قراردادهای آتی دائمی معمولا سطوح بالاتری از اهرم را نسبت به معاملات مارجین ارائه می دهند که می تواند هم سود بالقوه و هم ضرر احتمالی را افزایش دهد.

- کارمزدها : قراردادهای آتی دائمی معمولاً کارمزد تأمین مالی دارند که توسط معامله گرانی که موقعیت های خود را برای مدت طولانی باز نگه می دارند پرداخت می شود. از سوی دیگر، معاملات مارجین معمولاً شامل پرداخت سود وجوه قرضشده است.

- وثیقه : قراردادهای آتی دائمی، معامله گران را ملزم می کند که مقدار معینی از ارز دیجیتال را به عنوان وثیقه برای باز کردن یک موقعیت سپرده گذاری کنند، در حالی که معاملات مارجین به معامله گران نیاز دارد که وجوه را به عنوان وثیقه سپرده گذاری کنند.