Comment faire du trading à terme sur HTX

Dans ce guide complet, nous vous présenterons les principes fondamentaux du trading de contrats à terme sur HTX, couvrant les concepts clés, la terminologie essentielle et des instructions étape par étape pour aider les traders débutants et expérimentés à naviguer sur ce marché passionnant.

Que sont les contrats à terme perpétuels ?

Un contrat à terme est un accord juridiquement contraignant entre deux parties pour acheter ou vendre un actif à un prix et une date prédéterminés dans le futur. Ces actifs peuvent varier des matières premières comme l’or ou le pétrole aux instruments financiers tels que les crypto-monnaies ou les actions. Ce type de contrat constitue un outil polyvalent permettant à la fois de se protéger contre des pertes potentielles et de garantir des bénéfices.

Les contrats à terme perpétuels, un sous-type de produits dérivés, permettent aux traders de spéculer sur le prix futur d'un actif sous-jacent sans le posséder réellement. Contrairement aux contrats à terme classiques avec des dates d'expiration fixes, les contrats à terme perpétuels n'expirent pas. Les traders peuvent maintenir leurs positions aussi longtemps qu'ils le souhaitent, ce qui leur permet de capitaliser sur les tendances du marché à long terme et potentiellement de réaliser des bénéfices substantiels. De plus, les contrats à terme perpétuels comportent souvent des éléments uniques tels que les taux de financement, qui aident à aligner leur prix sur l'actif sous-jacent.

Un aspect distinctif des contrats à terme perpétuels est l’absence de périodes de règlement. Les traders peuvent conserver une position ouverte aussi longtemps qu'ils disposent d'une marge suffisante, sans être liés par une date d'expiration du contrat. Par exemple, si vous achetez un contrat perpétuel BTC/USDT à 60 000 $, il n'y a aucune obligation de clôturer la transaction à une date précise. Vous avez la possibilité de sécuriser vos bénéfices ou de réduire vos pertes à votre discrétion. Il convient de noter que le trading de contrats à terme perpétuels n'est pas autorisé aux États-Unis, bien qu'il constitue une part substantielle du trading mondial de cryptomonnaies.

Bien que les contrats à terme perpétuels offrent un outil précieux pour s'exposer aux marchés des cryptomonnaies, il est essentiel de reconnaître les risques associés et de faire preuve de prudence lorsque l'on s'engage dans de telles activités de trading.

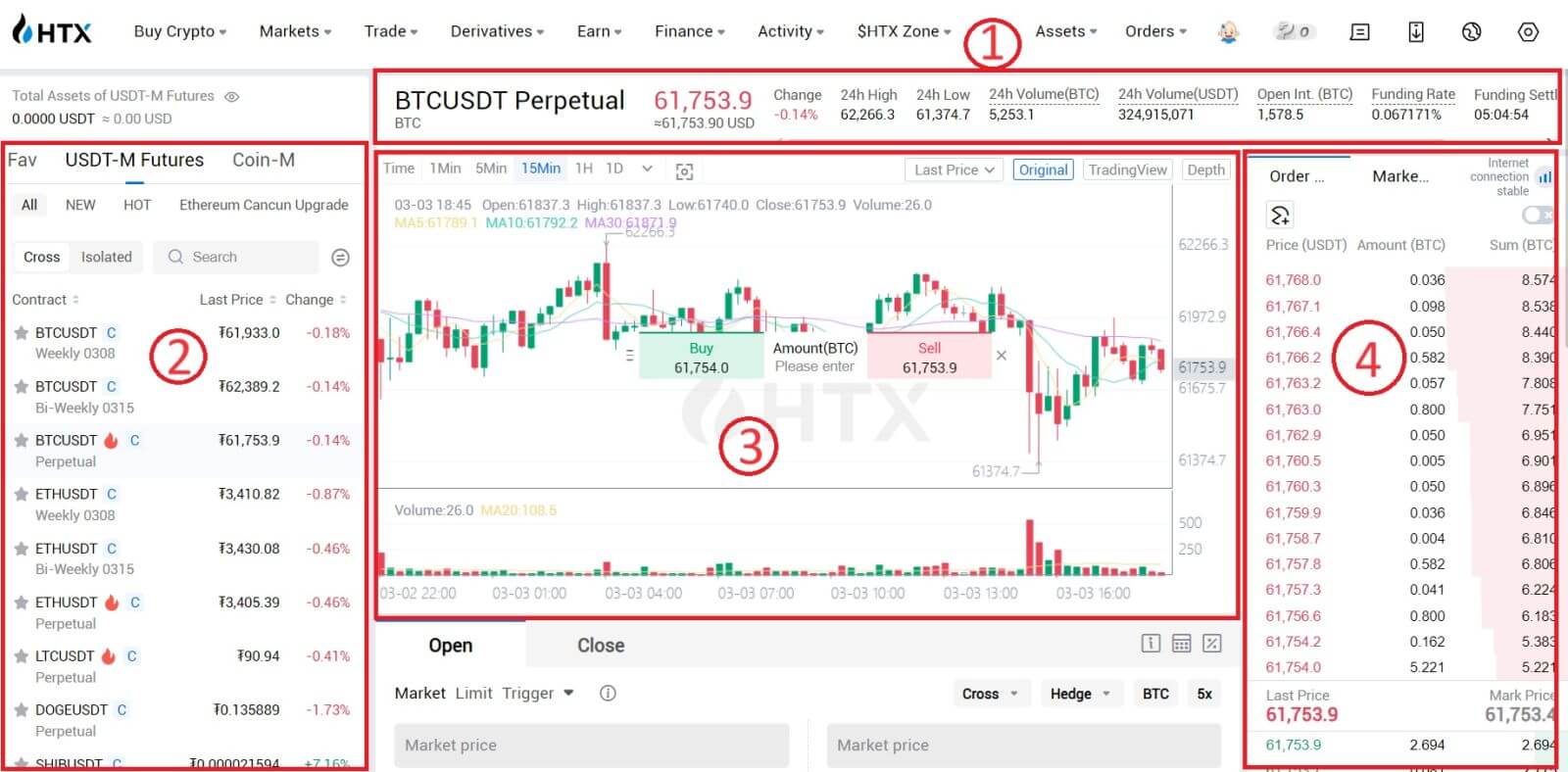

Explication de la terminologie sur la page de trading à terme sur HTX

Pour les débutants, le trading à terme peut être plus complexe que le trading au comptant, car il implique un plus grand nombre de termes professionnels. Pour aider les nouveaux utilisateurs à comprendre et à maîtriser efficacement le trading de contrats à terme, cet article vise à expliquer la signification de ces termes tels qu'ils apparaissent sur la page de trading de contrats à terme HTX.

Nous présenterons ces termes par ordre d’apparition, de gauche à droite.

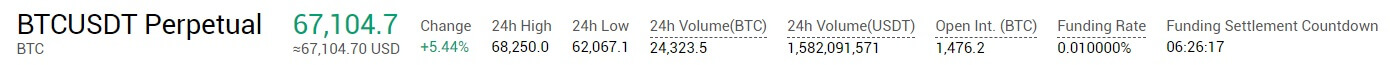

1. Menu de navigation supérieur: dans cette section de navigation, vous pouvez accéder rapidement à diverses fonctions, notamment les produits à terme, la vue commerciale, les marchés, les informations, le trading de copies, d'autres fonctions principales (telles que le trading au comptant), la gestion des transactions, les comptes, les notifications de messages. , paramètres de trading, guides de téléchargement d'applications et paramètres de langue/devise.

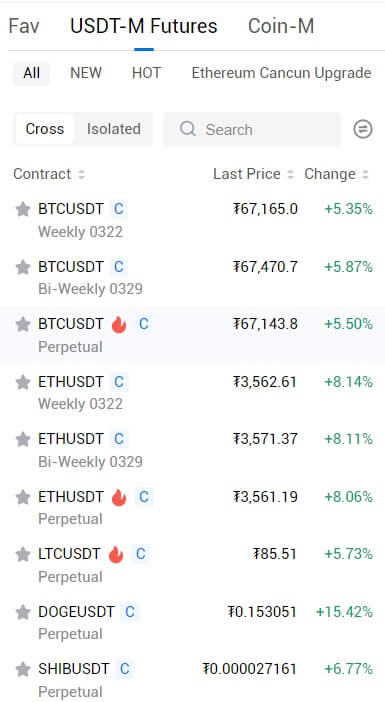

2. Marché à terme : ici, vous pouvez rechercher directement le contrat que vous souhaitez négocier dans la liste. De plus, vous pouvez personnaliser la mise en page de votre page de trading. En passant à l'ancienne version de la mise en page, vous pouvez consulter le solde de vos actifs dans le coin supérieur gauche.

3. Secteur graphique : Le graphique original est plus adapté aux débutants, tandis que le graphique TradingView convient aux traders professionnels. Le graphique TradingView permet la personnalisation des indicateurs et prend en charge le plein écran pour une indication plus claire des mouvements de prix.

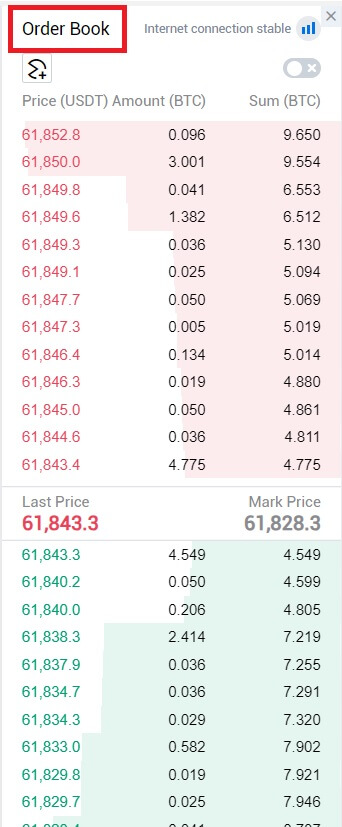

4. Carnet d'ordres: une fenêtre permettant d'observer les tendances du marché pendant le processus de négociation. Dans la zone du carnet d’ordres, vous pouvez observer chaque transaction, la proportion d’acheteurs et de vendeurs, et bien plus encore.

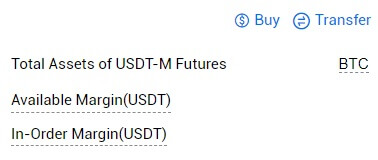

5. Secteur d'actifs: ici, vous pouvez avoir un aperçu des détails de vos actifs.

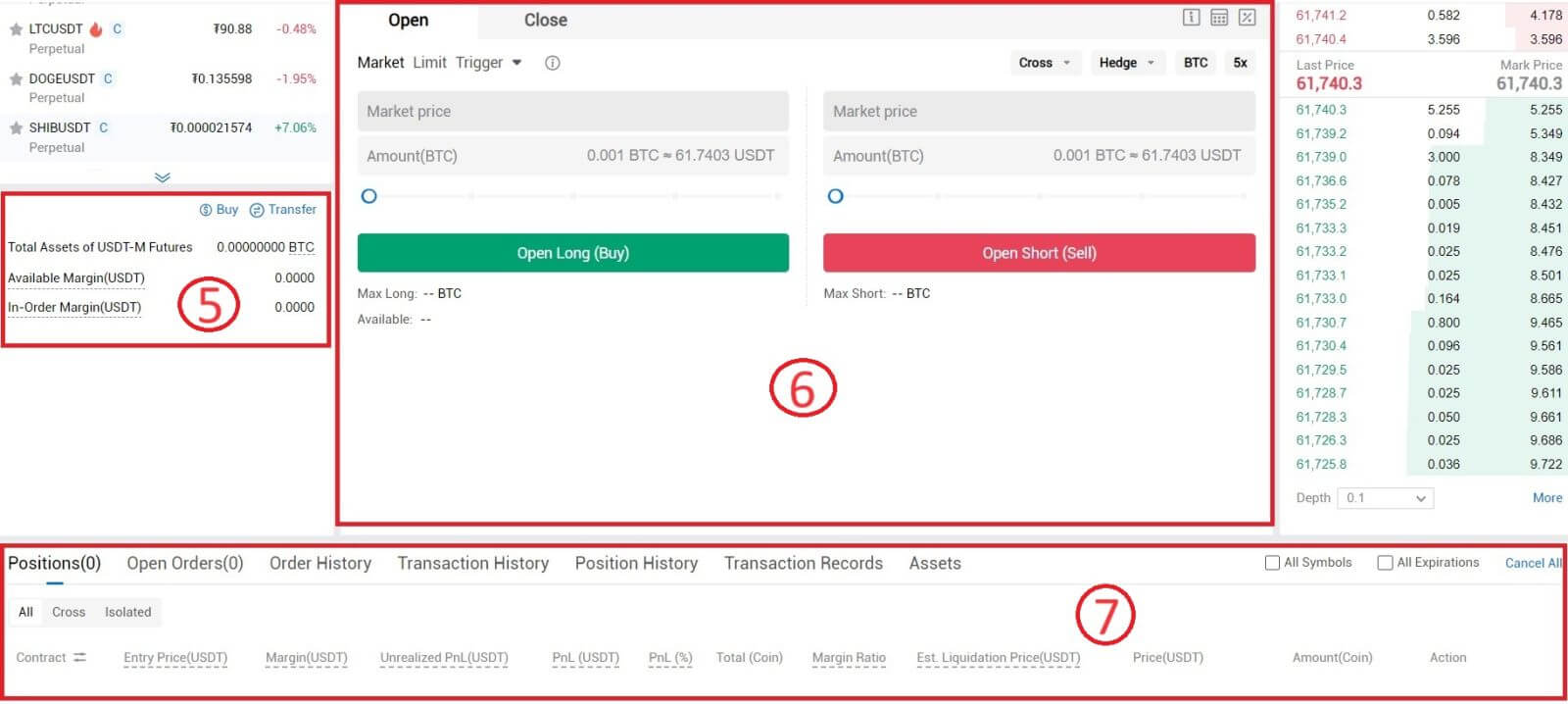

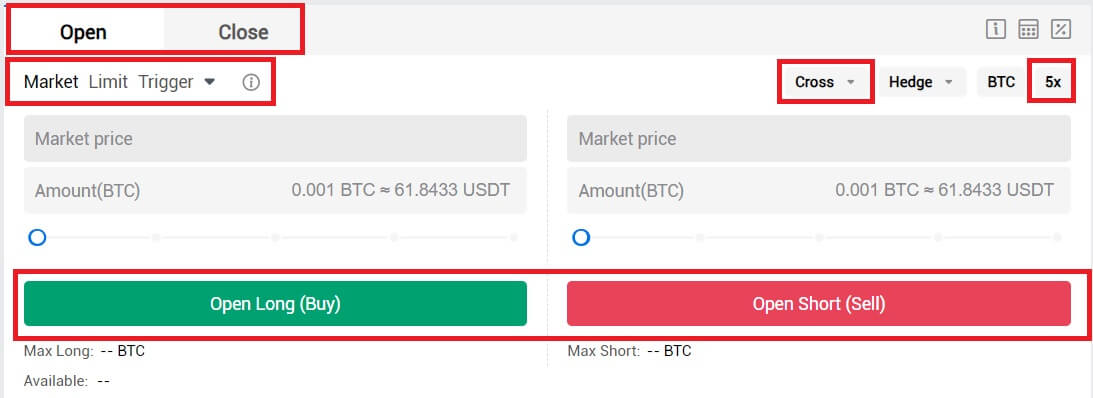

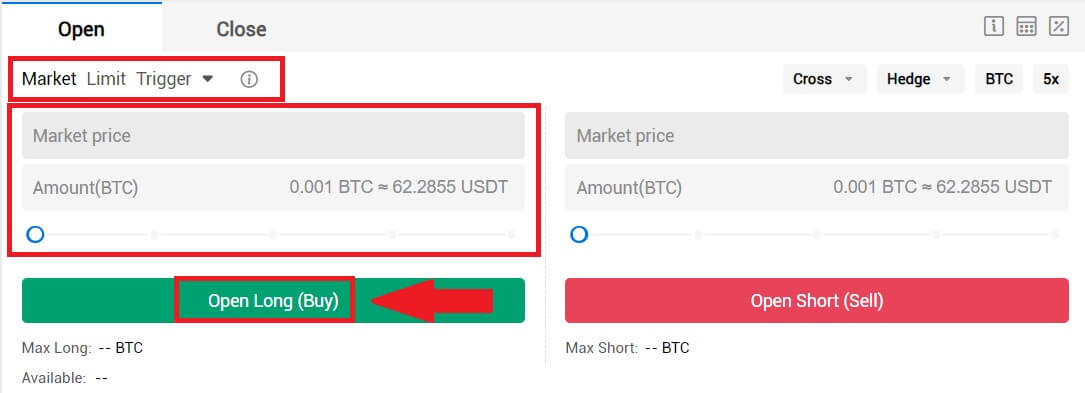

6. Secteur d'ordre : Ici, vous pouvez définir divers paramètres d'ordre, notamment le prix, le montant, l'unité de négociation, l'effet de levier, etc., après avoir sélectionné le contrat que vous souhaitez négocier. Une fois que vous êtes à l'aise avec les paramètres de votre ordre, cliquez sur le bouton « Ouvrir Long/Short » pour envoyer votre ordre au marché.

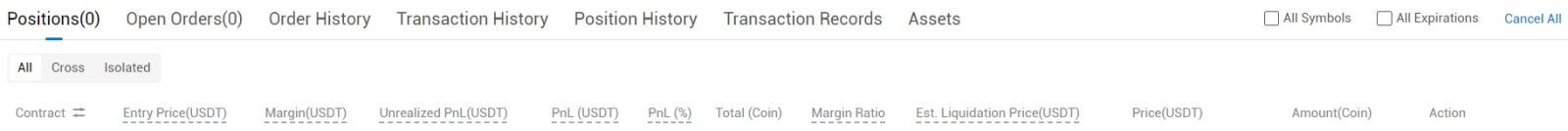

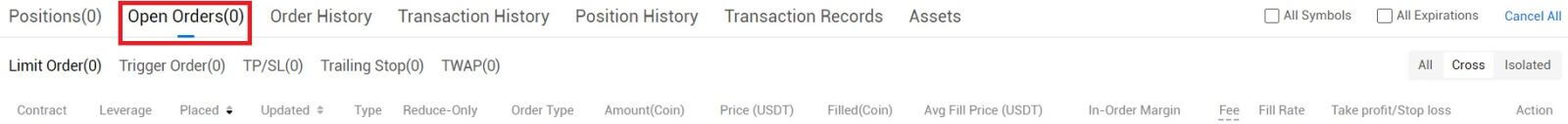

7. Secteur de position: une fois les commandes passées, vous pouvez consulter l'état détaillé de la transaction sous les différents onglets Commandes ouvertes, Historique des commandes, Historique des positions, Actifs, etc.

Comment négocier des contrats à terme perpétuels USDT-M sur HTX (site Web)

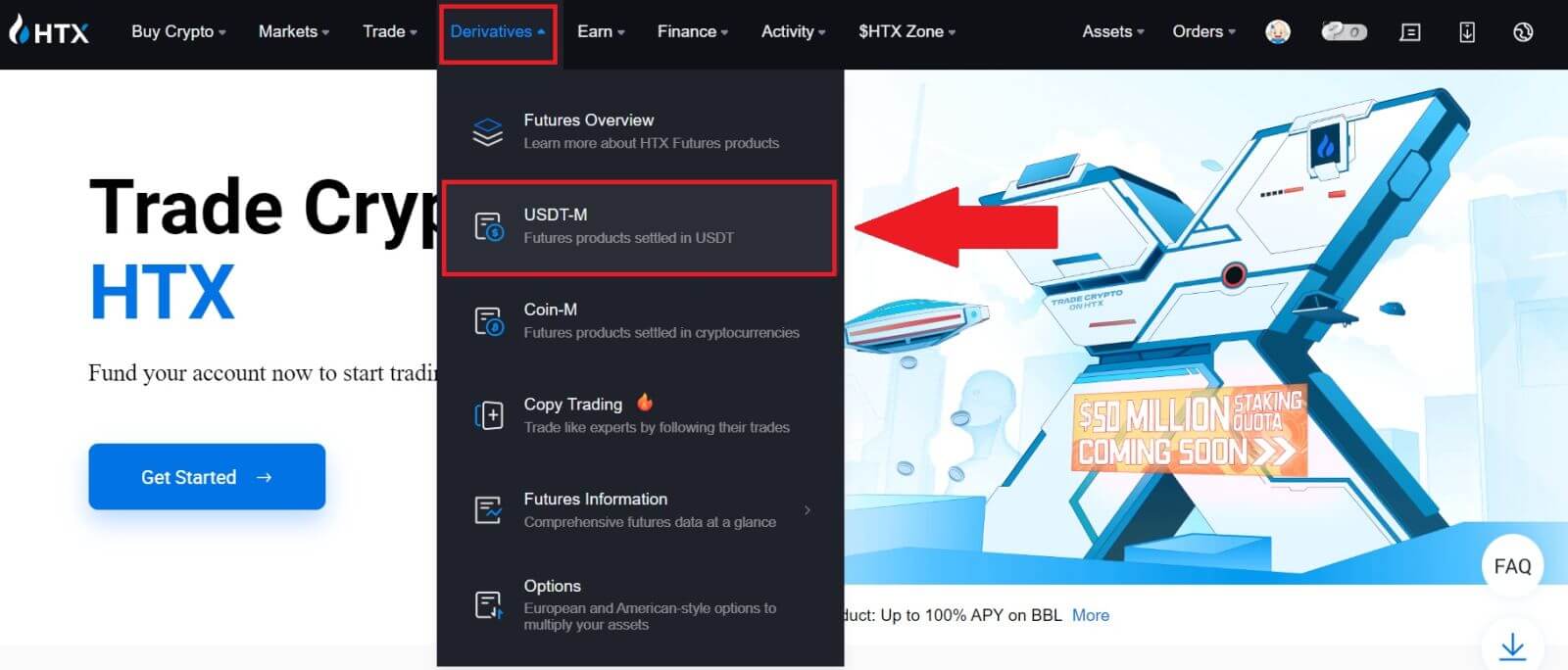

1. Accédez au site Web HTX , cliquez sur [Derivatives] et sélectionnez [USDT-M].

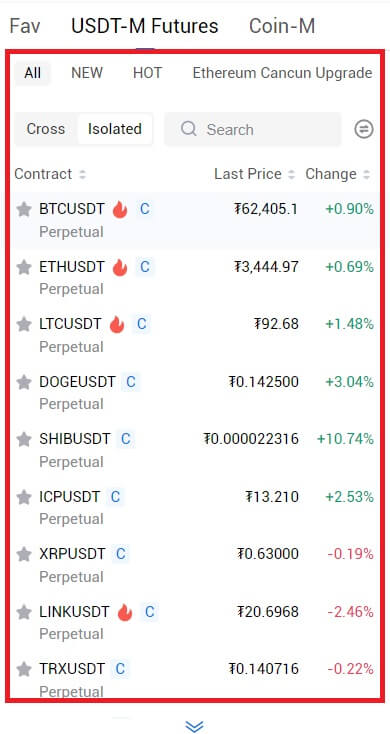

2. Sur le côté gauche, sélectionnez BTC/USDT comme exemple dans la liste des contrats à terme.

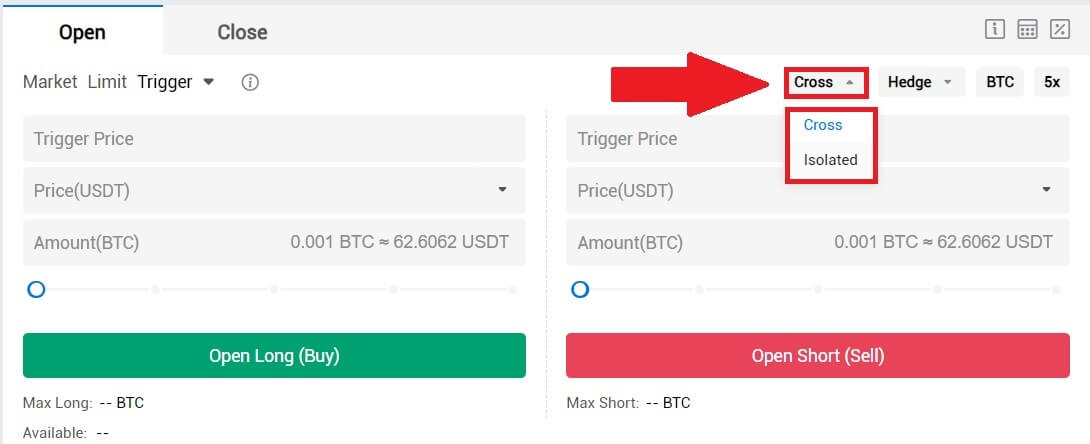

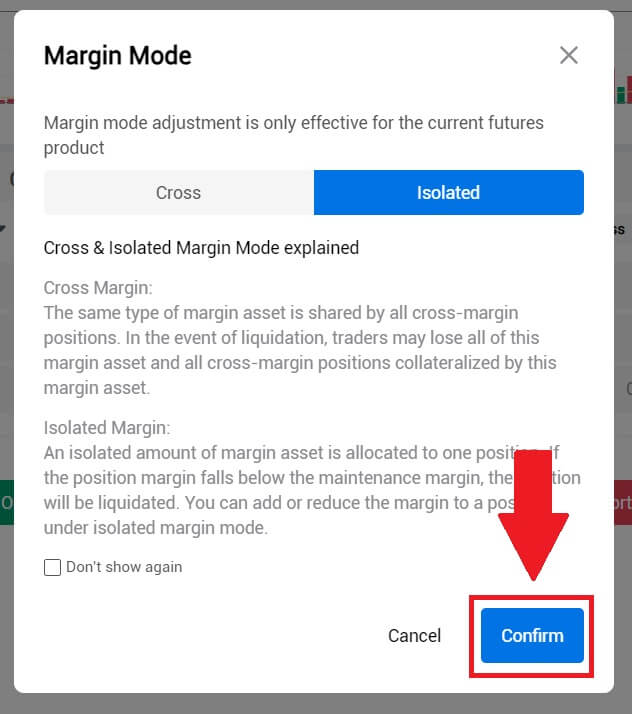

3. Cliquez sur la partie suivante. Ici, vous pouvez cliquer sur Isolé ou Croix pour choisir votre [Mode marge]. Après cela, cliquez sur [Confirmer] pour enregistrer votre modification.

La plateforme prend en charge les traders ayant différentes préférences de marge en proposant différents modes de marge.

- La marge croisée: toutes les positions croisées sous le même actif de marge partagent le même solde de marge croisée d’actifs. En cas de liquidation, le solde de la marge totale de vos actifs ainsi que toutes les positions ouvertes restantes sous l'actif peuvent être perdus.

- La marge isolée: gérez votre risque sur des positions individuelles en limitant le montant de la marge allouée à chacune. Si le ratio de marge d'une position atteint 100%, la position sera liquidée. La marge peut être ajoutée ou supprimée aux positions en utilisant ce mode.

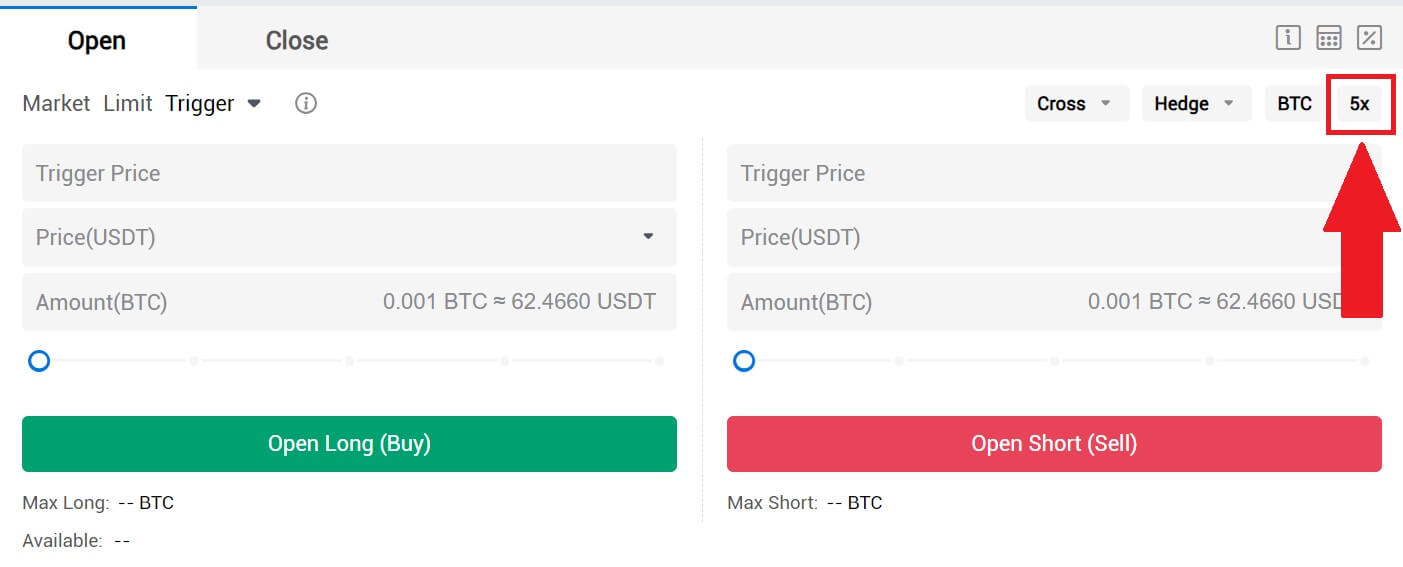

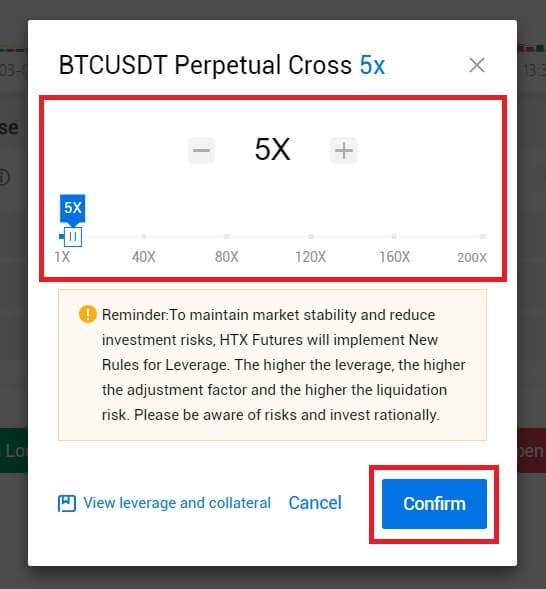

4. Cliquez sur la partie suivante, ici vous pouvez ajuster le multiplicateur de levier en cliquant sur le numéro.

Après cela, cliquez sur [Confirmer] pour enregistrer votre modification.

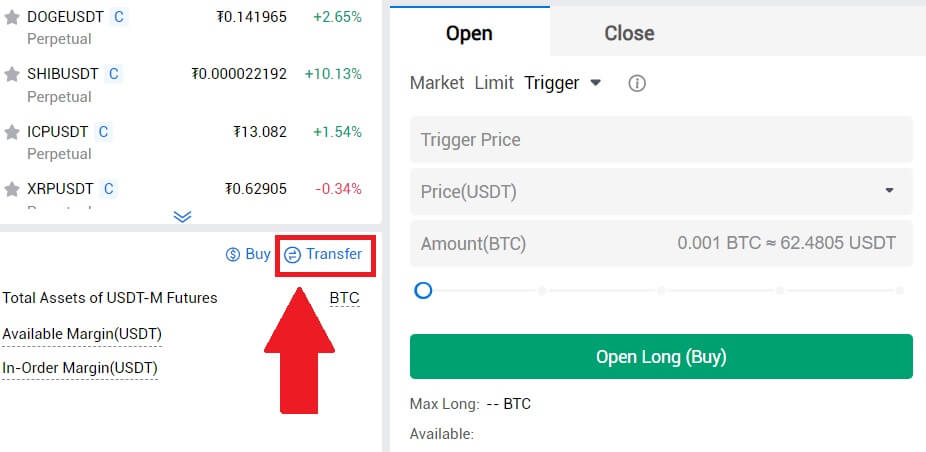

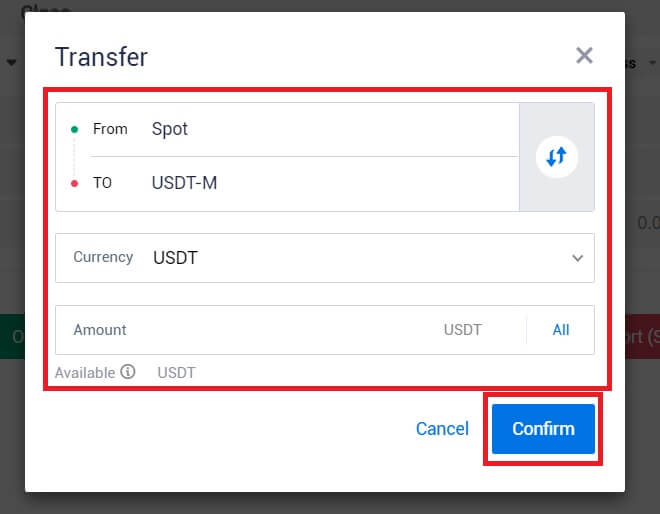

5. Pour initier un transfert de fonds du compte spot vers le compte à terme, cliquez sur [Transfert] situé à gauche de la zone de trading pour accéder au menu de transfert.

Une fois dans le menu de transfert, saisissez le montant souhaité que vous souhaitez transférer, puis cliquez sur [Confirmer].

6. Pour ouvrir une position, les utilisateurs disposent de trois options: ordre limité, ordre au marché et ordre déclencheur. Suivez ces étapes:

Ordre limité:

- Définissez votre prix d’achat ou de vente préféré.

- L'ordre ne sera exécuté que lorsque le prix du marché atteindra le niveau spécifié.

- Si le prix du marché n'atteint pas le prix fixé, l'ordre limité reste dans le carnet d'ordres, en attente d'exécution.

- Cette option implique une transaction sans préciser de prix d'achat ou de vente.

- Le système exécute la transaction sur la base du dernier prix du marché au moment où l'ordre est passé.

- Les utilisateurs doivent uniquement saisir le montant de la commande souhaité.

Ordre de déclenchement:

- Définissez un prix de déclenchement, un prix de commande et une quantité commandée.

- L'ordre ne sera passé sous forme d'ordre limité avec le prix et la quantité prédéterminés que lorsque le dernier prix du marché atteint le prix de déclenchement.

- Ce type d'ordre offre aux utilisateurs plus de contrôle sur leurs transactions et permet d'automatiser le processus en fonction des conditions du marché.

7. Après avoir passé votre commande, consultez-la sous [Commandes ouvertes] au bas de la page. Vous pouvez annuler les commandes avant qu'elles ne soient exécutées.

7. Après avoir passé votre commande, consultez-la sous [Commandes ouvertes] au bas de la page. Vous pouvez annuler les commandes avant qu'elles ne soient exécutées.

Comment négocier des contrats à terme perpétuels USDT-M sur HTX (application)

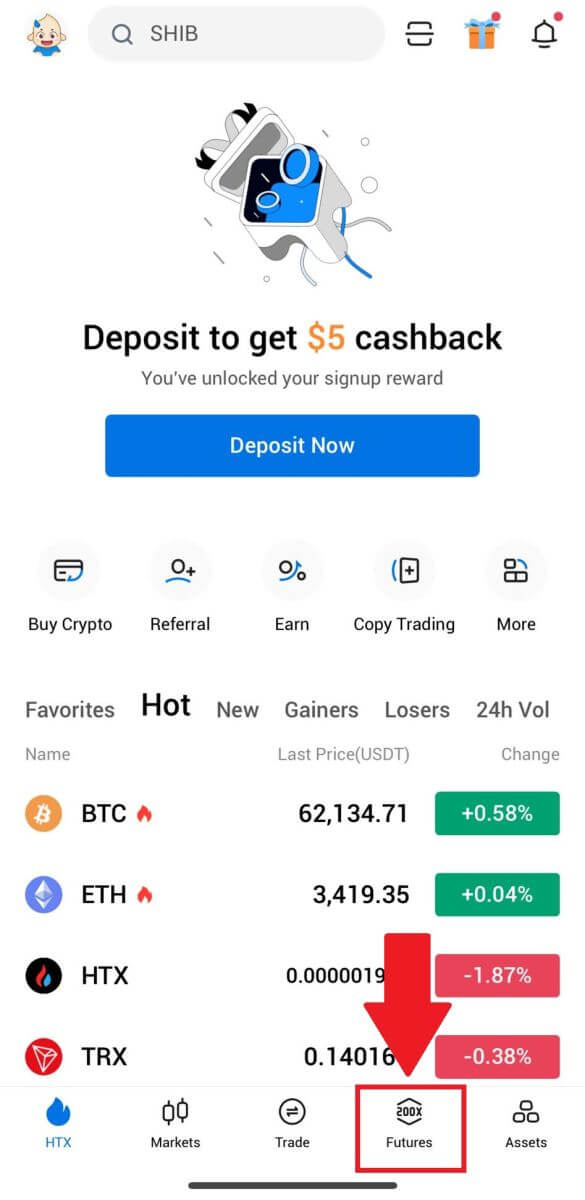

1. Ouvrez votre application HTX, sur la première page, appuyez sur [Futures].

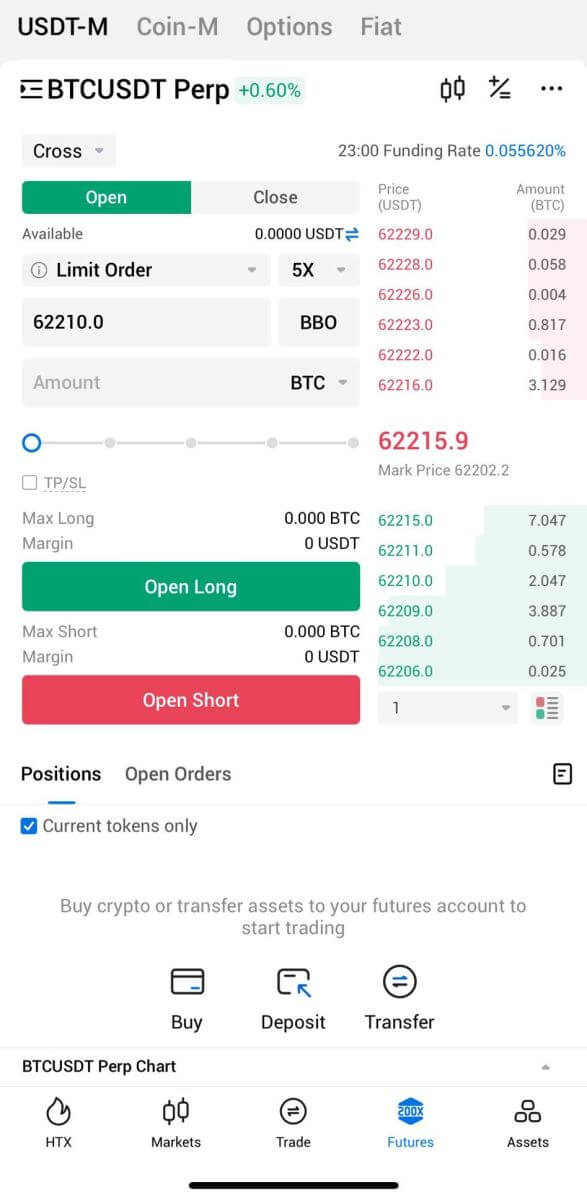

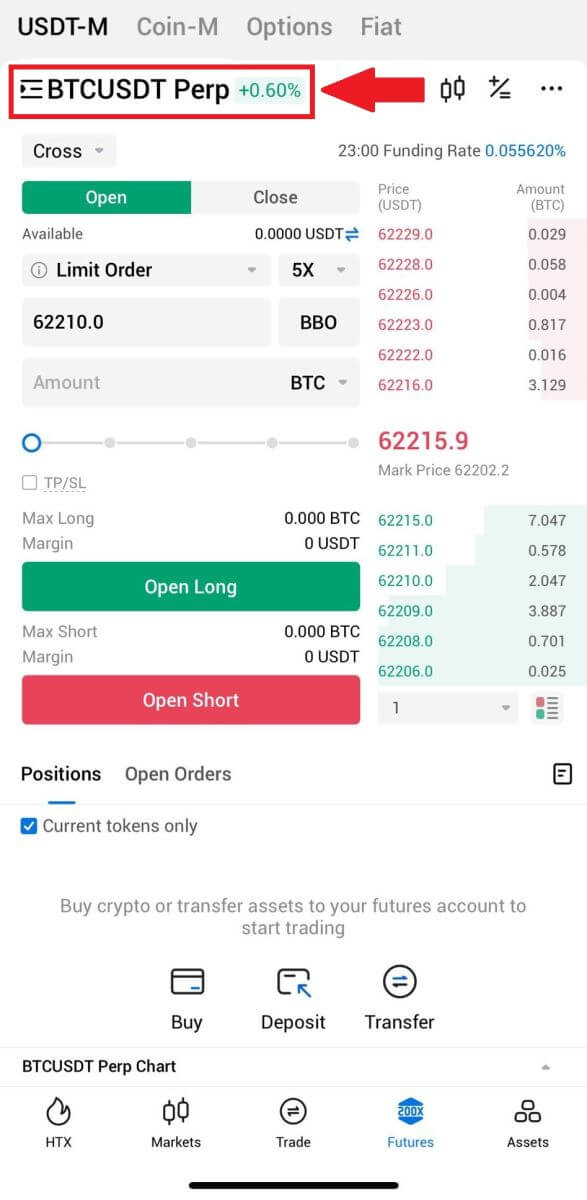

2. Pour basculer entre différentes paires de trading, appuyez sur [BTCUSDT Perp] situé en haut à gauche. Vous pouvez ensuite utiliser la barre de recherche pour une paire spécifique ou sélectionner directement parmi les options répertoriées pour trouver les contrats à terme souhaités pour le trading.

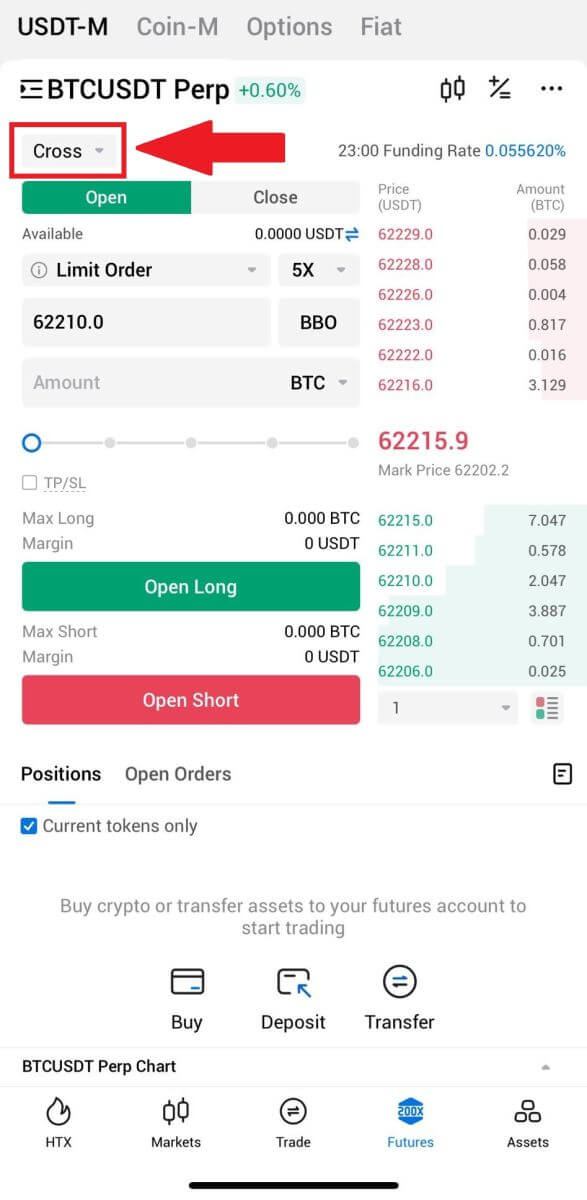

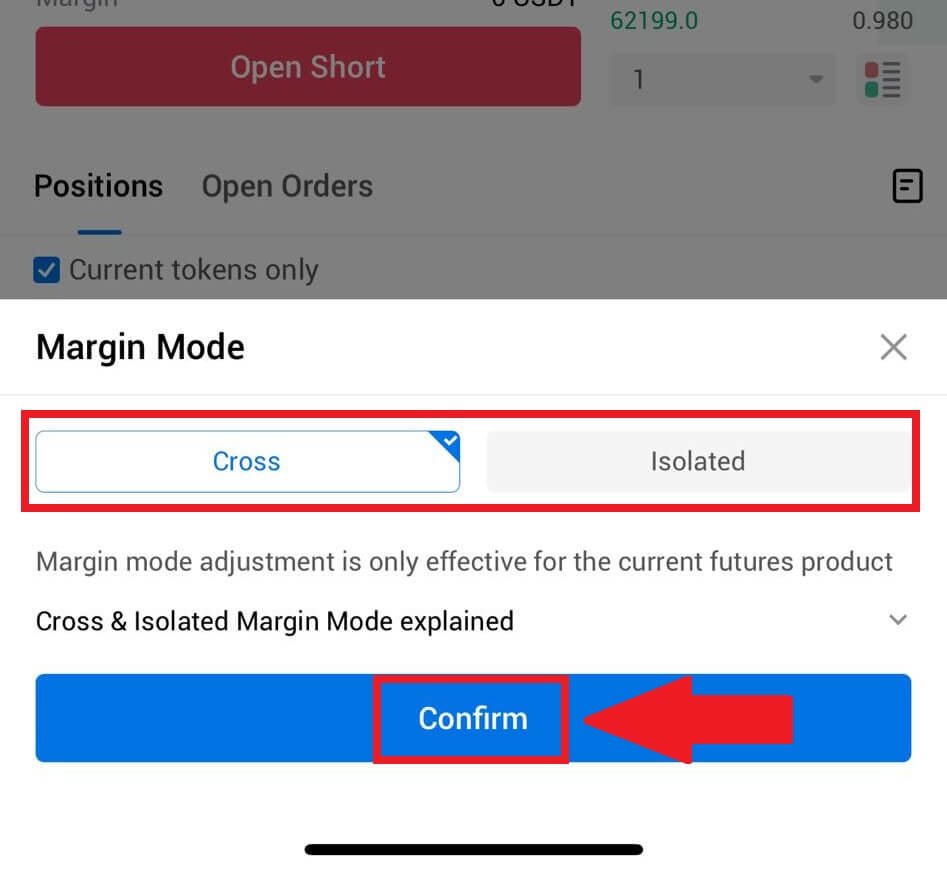

3. Cliquez sur la partie suivante. Ici, vous pouvez cliquer sur Isolé ou Croix pour choisir votre [Mode marge]. Après cela, cliquez sur [Confirmer] pour enregistrer votre modification.

La plateforme prend en charge les traders ayant différentes préférences de marge en proposant différents modes de marge.

- La marge croisée: toutes les positions croisées sous le même actif de marge partagent le même solde de marge croisée d’actifs. En cas de liquidation, le solde de la marge totale de vos actifs ainsi que toutes les positions ouvertes restantes sous l'actif peuvent être perdus.

- La marge isolée: gérez votre risque sur des positions individuelles en limitant le montant de la marge allouée à chacune. Si le ratio de marge d'une position atteint 100%, la position sera liquidée. La marge peut être ajoutée ou supprimée aux positions en utilisant ce mode.

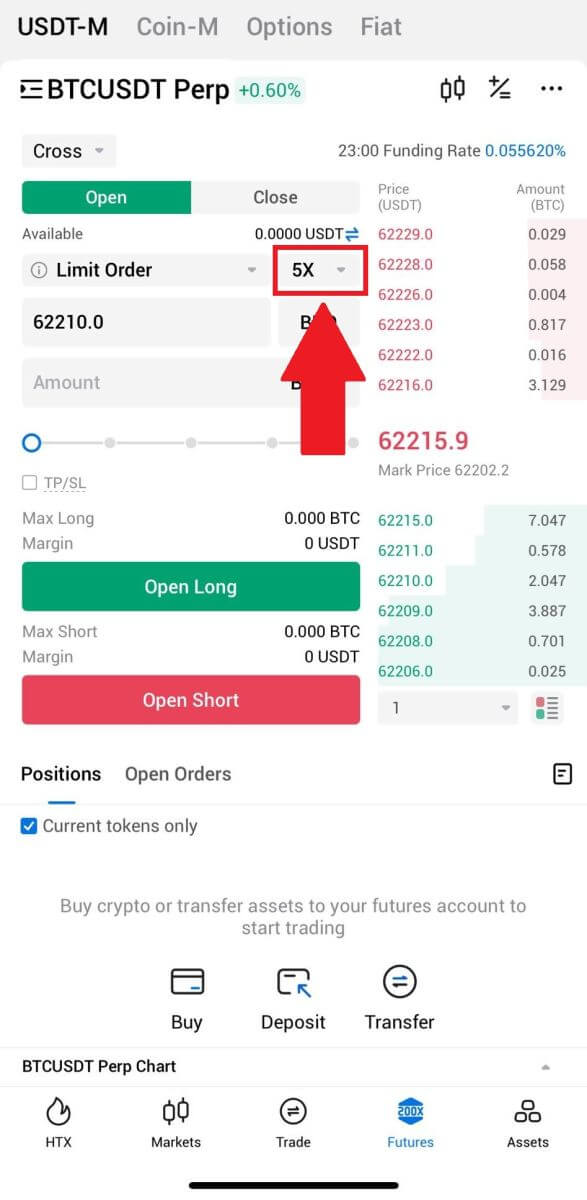

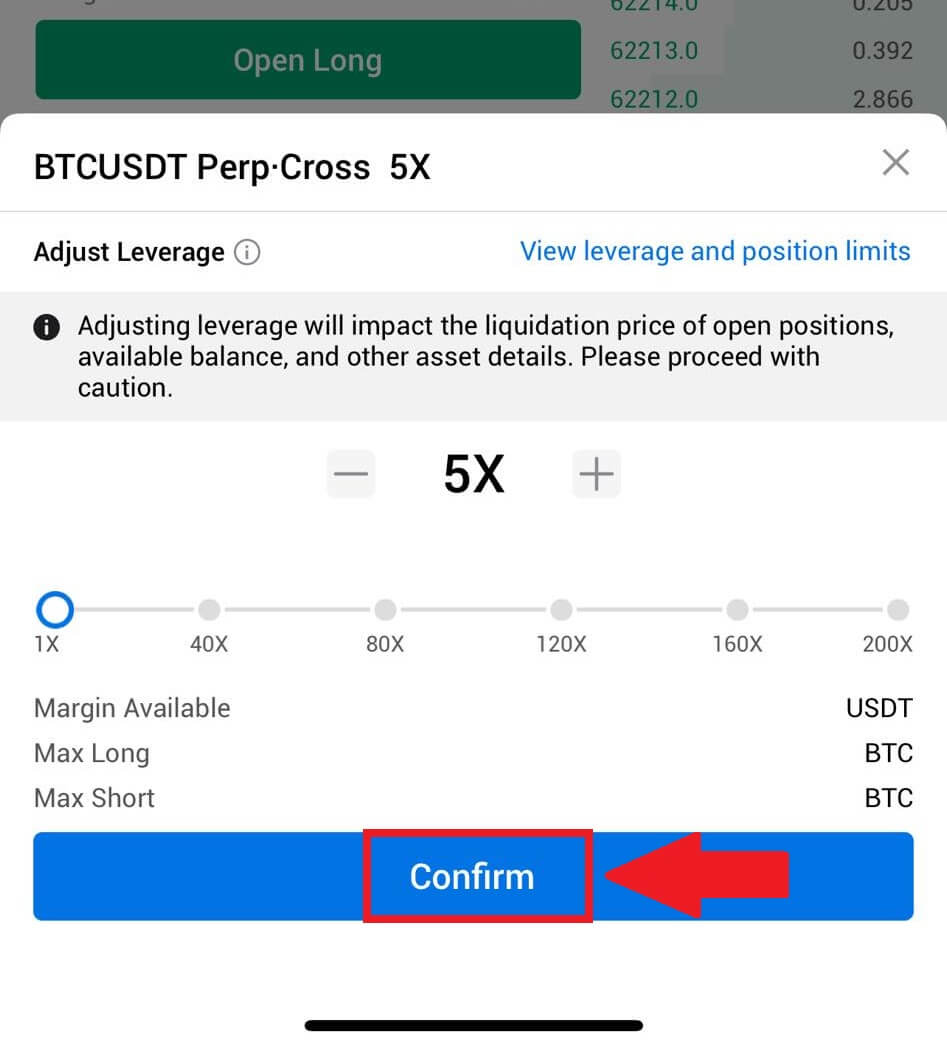

4. Cliquez sur la partie suivante, ici vous pouvez ajuster le multiplicateur de levier en cliquant sur le numéro.

Après cela, cliquez sur [Confirmer] pour enregistrer votre modification.

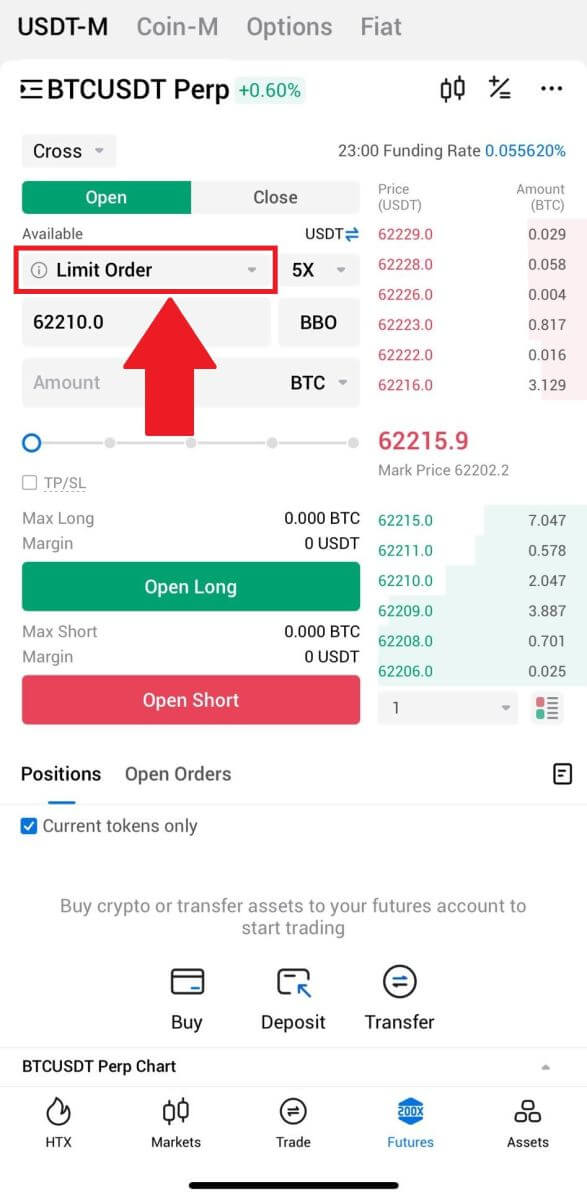

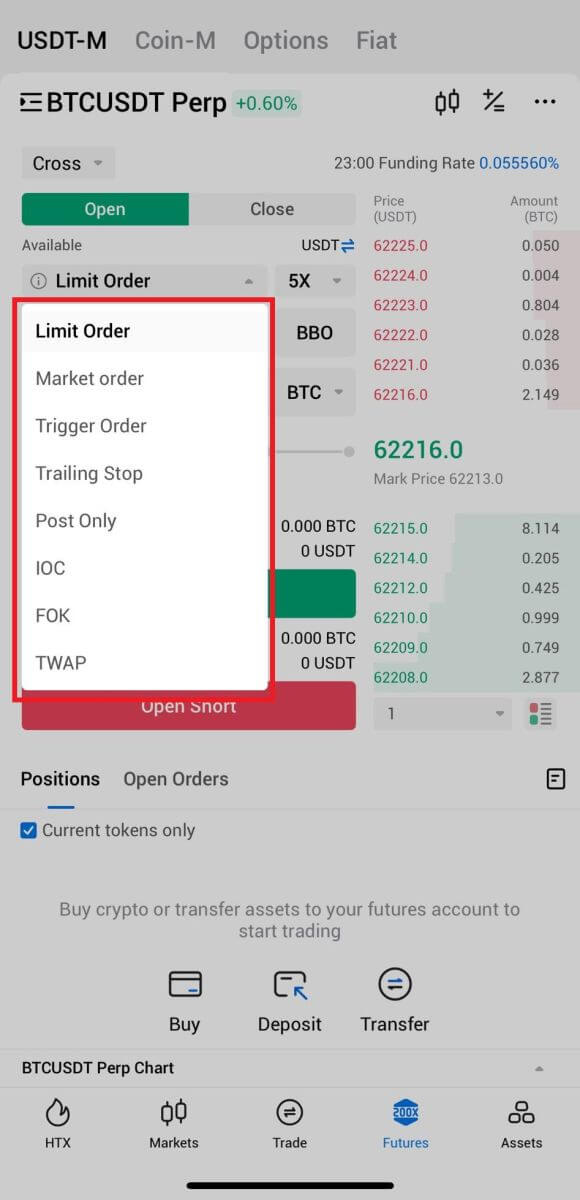

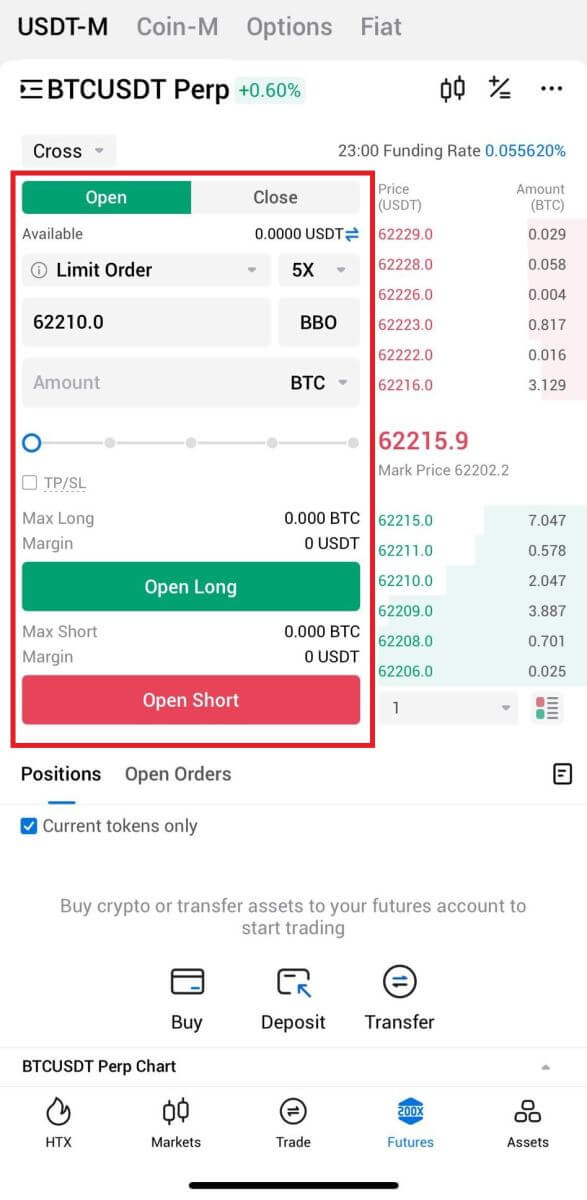

5. Choisissez votre type de commande en appuyant sur ce qui suit.

6. Sur le côté gauche de l'écran, passez votre commande. Pour un ordre limité, saisissez le prix et le montant; pour un ordre au marché, saisissez uniquement le montant. Appuyez sur [Open Long] pour initier une position longue, ou sur [Open Short] pour une position courte.

7. Une fois la commande passée, si elle n'est pas exécutée immédiatement, elle apparaîtra dans [Commandes ouvertes].

Modes de trading futurs HTX

Mode de positionnement

(1) Mode couverture

- En mode Hedge, les utilisateurs doivent indiquer explicitement s'ils ont l'intention d'ouvrir ou de fermer une position lorsqu'ils passent un ordre. Ce mode permet aux utilisateurs de détenir simultanément des positions longues et courtes au sein du même contrat à terme. Les leviers des positions longues et courtes sont indépendants les uns des autres.

-

Toutes les positions longues sont regroupées et toutes les positions courtes sont combinées au sein de chaque contrat à terme. Lors du maintien de positions à la fois longues et courtes, les positions doivent allouer la marge correspondante en fonction du niveau de limite de risque spécifié.

Par exemple, dans les contrats à terme BTCUSDT, les utilisateurs ont la possibilité d'ouvrir simultanément une position longue avec un effet de levier de 200x et une position courte avec un effet de levier de 200x.

(2) Mode unidirectionnel

-

En mode One-Way, les utilisateurs ne sont pas tenus de préciser s'ils ouvrent ou ferment une position lorsqu'ils passent un ordre. Au lieu de cela, il leur suffit de préciser s’ils achètent ou vendent. De plus, les utilisateurs ne peuvent maintenir des positions que dans une seule direction au sein de chaque contrat à terme à un moment donné. Si vous détenez une position longue, un ordre de vente la clôturera automatiquement une fois exécuté. À l’inverse, si le nombre d’ordres de vente exécutés dépasse le nombre de positions longues, une position courte sera initiée dans la direction opposée.

Modes de marge

(1) Mode marge isolée

- En mode marge isolée, la perte potentielle d'une position est limitée à la marge initiale et à toute marge de position supplémentaire utilisée spécifiquement pour cette position isolée. En cas de liquidation, l'utilisateur ne subira que des pertes équivalentes à la marge associée à la position isolée. Le solde disponible du compte reste intact et n’est pas utilisé comme marge supplémentaire. L'isolation de la marge utilisée dans une position permet aux utilisateurs de limiter les pertes au montant de la marge initiale, ce qui peut être bénéfique dans les cas où une stratégie de trading spéculatif à court terme ne fonctionne pas.

Les utilisateurs peuvent injecter manuellement une marge supplémentaire dans des positions isolées pour optimiser le prix de liquidation.

(2) Mode marge croisée

-

Le mode Marge croisée consiste à utiliser la totalité du solde disponible du compte comme marge pour sécuriser toutes les positions croisées et empêcher la liquidation. Dans ce mode de marge, si la valeur liquidative ne satisfait pas à l'exigence de marge de maintien, une liquidation sera déclenchée. Si une position croisée subit une liquidation, l'utilisateur perdra tous les actifs du compte à l'exception de la marge associée aux autres positions isolées.

Modification de l'effet de levier

- Le mode couverture permet aux utilisateurs d'utiliser différents multiplicateurs de levier pour les positions dans les directions longue et courte.

- Les multiplicateurs de levier peuvent être ajustés dans la plage autorisée du multiplicateur de levier des contrats à terme.

- Le mode couverture permet également de changer de mode de marge, comme le passage du mode isolé au mode marge croisée.

Remarque : Si un utilisateur a une position en mode marge croisée, elle ne peut pas être basculée en mode marge isolée.

Foire aux questions (FAQ)

Comment fonctionnent les contrats à terme perpétuels ?

Prenons un exemple hypothétique pour comprendre comment fonctionnent les futurs perpétuels. Supposons qu’un commerçant possède du BTC. Lorsqu’ils achètent le contrat, ils souhaitent soit que cette somme augmente en fonction du prix BTC/USDT, soit qu’elle évolue dans la direction opposée lorsqu’ils vendent le contrat. Étant donné que chaque contrat vaut 1 $, s’ils achètent un contrat au prix de 50,50 $, ils doivent payer 1 $ en BTC. Au lieu de cela, s'ils vendent le contrat, ils obtiennent 1 $ de BTC au prix auquel ils l'ont vendu (cela s'applique toujours s'ils vendent avant d'acquérir).

Il est important de noter que le trader achète des contrats, et non du BTC ou des dollars. Alors, pourquoi devriez-vous négocier des contrats à terme perpétuels sur crypto ? Et comment être sûr que le prix du contrat suivra le prix BTC/USDT ?

La réponse passe par un mécanisme de financement. Les utilisateurs ayant des positions longues reçoivent le taux de financement (compensé par les utilisateurs ayant des positions courtes) lorsque le prix du contrat est inférieur au prix du BTC, ce qui les incite à acheter des contrats, provoquant une augmentation du prix du contrat et un réalignage sur le prix du BTC. /USDT. De même, les utilisateurs ayant des positions courtes peuvent acheter des contrats pour clôturer leurs positions, ce qui entraînera probablement une augmentation du prix du contrat pour correspondre au prix du BTC.

Contrairement à cette situation, l'inverse se produit lorsque le prix du contrat est supérieur au prix du BTC - c'est-à-dire que les utilisateurs ayant des positions longues paient les utilisateurs ayant des positions courtes, encourageant les vendeurs à vendre le contrat, ce qui rapproche son prix du prix. de BTC. La différence entre le prix du contrat et le prix du BTC détermine le taux de financement que l'on recevra ou paiera.

Quelles sont les différences entre les contrats à terme perpétuels et le trading sur marge ?

Les contrats à terme perpétuels et le trading sur marge sont deux moyens permettant aux traders d'augmenter leur exposition aux marchés des cryptomonnaies, mais il existe des différences clés entre les deux.

- Délai : Les contrats à terme perpétuels n'ont pas de date d'expiration, tandis que les transactions sur marge s'effectuent généralement sur une période plus courte, les traders empruntant des fonds pour ouvrir une position pendant une période de temps spécifique.

- Règlement: les contrats à terme perpétuels sont réglés en fonction du prix de l'indice de la crypto-monnaie sous-jacente, tandis que les transactions sur marge sont réglées en fonction du prix de la crypto-monnaie au moment de la clôture de la position.

- Effet de levier : Les contrats à terme perpétuels et le trading sur marge permettent aux traders d'utiliser l'effet de levier pour augmenter leur exposition aux marchés. Cependant, les contrats à terme perpétuels offrent généralement des niveaux d’effet de levier plus élevés que le trading sur marge, ce qui peut augmenter à la fois les profits potentiels et les pertes potentielles.

- Frais : Les contrats à terme perpétuels comportent généralement des frais de financement qui sont payés par les traders qui maintiennent leurs positions ouvertes pendant une période prolongée. En revanche, le trading sur marge implique généralement le paiement d’intérêts sur les fonds empruntés.

- Garantie : Les contrats à terme perpétuels exigent que les traders déposent un certain montant de crypto-monnaie en garantie pour ouvrir une position, tandis que le trading sur marge oblige les traders à déposer des fonds en garantie.